Mehr Angst als Argumente

Zweifellos hat die Musik der vergangenen beiden Handelstage an den US-Anleihemärkten gespielt, wobei sie manchem Marktteilnehmer nicht harmonisch, sondern eher schrill in den Ohren geklungen haben muss. Zumindest ist es bemerkenswert, dass sich ein Großteil einer doch ungewöhnlichen Entwicklung bereits vor Veröffentlichung des Protokolls der Sitzung des Offenmarktausschusses der US-Notenbank (FOMC) vom 15./16. Juni am gestrigen Mittwoch vollzogen hat. Ja, es war diese ominöse Sitzung, bei der sich das FOMC angeblich viel falkenhafter als zuvor gegeben haben soll.

Gleichwohl war als einziges Indiz für diesen Stimmungswechsel (manche sprachen gar von einem geldpolitischen Wendepunkt) und die damit verbundene Angst vor einer Diskussion über ein eher früher als später einsetzendes Tapering im Prinzip lediglich eine Veränderung bei den Zinsprognosen zu nennen: Die Mehrheit der Ausschussmitglieder prognostizierte nun einen ersten Leitzinsschritt bis Ende 2023, also ein Jahr früher als zuvor. Seinerzeit hatte ich mich HIER eingehend zu der überzogenen Reaktion vieler Marktteilnehmer auf diesen Meinungsumschwung geäußert.

Renditen im Rückwärtsgang

Nun hätte man annehmen können, dass sich die Renditen der langfristigen US-Staatsanleihen wegen dieser neuen hawkishen Sichtweise vieler Analysten und Kommentatoren zumindest nicht deutlich abschwächen würden. Aber nur einen Tag nach Beendigung der FOMC-Sitzung begann etwa bei der Rendite der US-Staatsanleihen mit zehnjähriger Fälligkeit eine Abwärtsbewegung, die gestern mit einem vorläufigen Tief bei 1,2960% nicht nur das niedrigste Niveau seit dem 19. Februar dieses Jahres, sondern auch einen Rückgang von seither rd. 30 Basispunkten markierte. Allein an den vergangenen beiden Tagen sprechen wir von einem Sturz von rd. 15 Basispunkten, ohne dass es greifbare makroökonomische Auslöser für diese Entwicklung gegeben hätte.

Ra(s)tlos

Natürlich gibt es nun auch Kommentatoren, die mit den fallenden Renditen Wachstumsängste der Akteure in Verbindung bringen. Auch eine mangelnde Verfügbarkeit von Neuemissionen von US-Staatsanleihen wurde in diesem Zusammenhang genannt. Aber wenn plötzlich von namhaften Strategen charttechnische Trends und damit eine sich selbst erfüllende Prophezeiung als Ursache für die jüngste starke Nachfrage nach US-Staatsanleihen angeführt wird, spiegelt das nicht nur eine gewisse Ratlosigkeit wider. Vielmehr handelt es sich schlichtweg um Positionen, die eiligst und möglicherweise um jeden Preis glattgestellt werden mussten.

Veritable Short-Squeeze

Ein starker Trend ist in meinen Augen ohnehin nichts anderes als ein Spiegel der Positionsglattstellungen von schiefliegenden Marktteilnehmern. Dass es diese Stopp-Loss-Käufe gegeben hat, kann man dem einen oder anderen Kommentar von gestern entnehmen. Auf jeden Fall sollte man nicht vergessen, dass die letzte Umfrage der Bank of America unter internationalen Fondsmanagern – diese ist zugegebenermaßen schon wieder vier Wochen her – zu Tage förderte, dass netto(!) rekordverdächtige 69 Prozent der Vermögensverwalter nach eigenen Angaben in Anleihen untergewichtet waren. Da müssen nur einige Akteure überlegt haben Gewinne aus dieser Untergewichtung mitzunehmen – und dafür braucht man im Zweifel keine weiteren ökonomischen Argumente –, und schon ist möglicherweise eine Initialzündung gesetzt. Die Folgen davon haben wir während der vergangenen Tage höchstwahrscheinlich in Form einer Short-Squeeze gesehen.

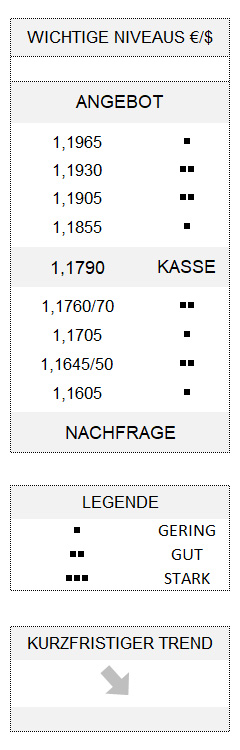

Am Ende barg das Fed-Protokoll keine wirklich marktbewegenden Erkenntnisse. Die wichtigste davon dürfte wohl sein, dass keine große Dringlichkeit besteht, an den Anleihekaufprogramme oder gar an den Leitzinsen etwas zu verändern. Und am Ende des Tages musste der Dollar von seinem Gewinn nichts hergeben. Der Euro konnte sich ebenfalls von seinem Tagestief, dem niedrigsten Kurs seit dem 6. April, kaum erholen und bleibt im Rahmen seines kurzfristigen Abwärtstrends weiterhin unter Druck, solange 1,1905 nicht überwunden wird. An der Unterseite gilt es weiterhin das wichtige Niveau von 1,1760/70 zu beachten.

Hinweis

Die genannten Preisniveaus verlieren ab einer bestimmten Durchstoßgröße ihre Gültigkeit. Diese beträgt für EUR/USD 5 Stellen.