Inflationsziel mit Unschärfe

EUR USD (1,1905) Es dürfte nicht wenige Kommentatoren geben, die Jerome Powells Rede beim virtuellen Jackson-Hole-Symposium am vergangenen Donnerstag und den angekündigten Strategiewechsel der US-Notenbank als wegweisend bewerten. Vielleicht wird man sogar eines Tages von einem historischen Wendepunkt sprechen. Zumindest handelt es sich um eine Neuausrichtung der Geldpolitik, die sich zum einen in einem veränderten Umgang der Fed mit dem Begriff des Inflationsziels niederschlägt und zum anderen dem Ziel einer maximalen Beschäftigung ein stärkeres Gewicht verleiht.

Eine Verzögerungstaktik

Wenn man indes das Statement des Offenmarktausschusses der US-Notenbank (FOMC) vom vergangenen Donnerstag noch einmal liest, könnte man den Eindruck gewinnen, die Fed wisse selbst nicht so recht, wohin sich die Inflation in den USA tatsächlich bewegen wird. Denn die Einschätzung der langfristigen Inflationserwartungen werden nicht mehr an einem einzelnen Wert festgemacht, sondern bemisst sich nach einem Durchschnittswert von 2 Prozent. Ein Wert, dessen Berechnung in irgendeiner Weise[1] auf Inflationsraten der Vergangenheit beruhen wird.

Mit anderen Worten: Die Einschätzung der Zukunft bezieht sich auf eine Zeitreihe, die auf Basis von Daten aus der Vergangenheit erhoben wird[2]. Und das dürfte mit einer erheblichen Verzögerung geschehen, was immerhin den Vorteil böte, dass die Fed nicht verfrüht auf ein unerwünschtes Anziehen der Inflation reagieren muss.

Träge wie eine 200-Tage-Linie?

Nun wird sich die Fed bei ihrer Inflationseinschätzung sicherlich nicht auf Kursverläufe oder gar Chartmuster der Vergangenheit verlassen. Aber die Betrachtung eines Durchschnittswerts früherer Inflationsraten erinnert schon an die berühmt/berüchtigte 200-Tage-Linie an den Aktienmärkten. Wer meine Blogbeiträge regelmäßig verfolgt (vgl. etwa HIER), wird wissen, dass ich von solchen Durchschnittslinien überhaupt nichts halte – zumindest was deren Prognosequalität angeht. Aber eines lässt sich bereits jetzt feststellen: Um einen Durchschnittswert, der sich wie bei der US-Inflation seit Jahren unter der gewünschten Zielmarke von 2 Prozent bewegt, anheben zu können, bedarf es normalerweise einer langen Periode – möglicherweise von einigen Jahren – mit überdurchschnittlichen Inflationsraten. Und erst wenn diese Durchschnittslinie 2 Prozent erreicht, würde die Fed nach der neuen Definition die geldpolitischen Zügel straffen.

Rationale Regeln für den Bedarfsfall

Nun hat Jerome Powell gut daran getan, sein Auditorium im Dunkeln zu lassen, wie das durchschnittliche Inflationsziel von 2 Prozent mathematisch[3] definiert sein mag. Natürlich möchten sich der Fed-Präsident und das FOMC bei aller Offenheit gegenüber ihrem Publikum die Freiheit lassen, „flexibel“, sprich situativ, auf bestimmte Inflationsentwicklungen zu reagieren. Das ist strategisch durchaus nachvollziehbar, entspricht aber nicht einer regelbasierten Entscheidung. Vergleichbar mit einem Fondsmanager, der zwar diszipliniert, möglicherweise nach Regeln der Behavioral Finance, seinen Computersignalen folgen möchte, aber diese vorsichtshalber jedes Mal hinterfragt und bei Missfallen dann doch nicht befolgt. Sozusagen ein eigenhändig ausgestellter Freifahrtsschein, der es einem erlaubt, die einmal selbst gesetzten und für rational befundenen Regeln bei Bedarf beliebig außer Kraft zu setzen.

Ohne überzeugendes Momentum

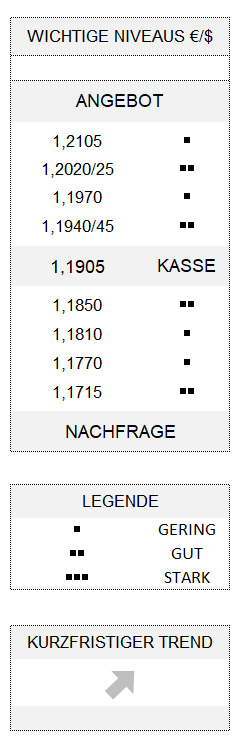

Aber vielleicht mache ich mir darüber auch zu viele Sorgen. Denn ich lese in manchen Kommentaren, dass dieser Wert einer durchschnittlichen Inflation von 2 Prozent trotz aller geldpolitischen Lockerungen womöglich über Jahre hinweg gar nicht mehr erreicht werden könnte. Woraus sich folgern ließe, dass die US-Notenbank ihre geldpolitisch taubenhafte Haltung ebenfalls über Jahre hinweg beibehalten möchte. Die Devisenhändler haben zum Wochenschluss dem Dollar deswegen eine kleine Abfuhr erteilt, wovon der Euro zwangsläufig profitiert hat. Auch wenn der Stabilitätspunkt von 1,1910/15 am Freitag nicht überzeugend überwunden wurde, bleibt die Lage für die Gemeinschaftswährung weiterhin günstig, sofern 1,1810 nicht mehr unterlaufen wird. Ohnehin befindet sich der Euro in einem übergeordneten Aufwärtstrend, der allerdings erst oberhalb von 1,1940/45 überzeugendes Momentum auslösen dürfte.

Hinweis

Alle genannten Preisniveaus verlieren ab einer bestimmten Durchstoßgröße ihre Gültigkeit. Diese beträgt für EUR/USD 5 Stellen.

[1] das FOMC hat die Definition des Durchschnittswertes nicht bekannt gegeben

[2] vgl. “New Economic Challenges and the Fed’s Monetary Policy Review”, Rede von Fed-Chef Jerome H. Powell vom 27. August 2020 sowie die Pressemitteilung des FOMC vom selben Tage https://www.federalreserve.gov/newsevents/pressreleases/monetary20200827a.htm

[3] ebenda: …“In seeking to achieve inflation that averages 2 percent over time, we are not tying ourselves to a particular mathematical formula that defines the average. Thus, our approach could be viewed as a flexible form of average inflation targeting.”…