Das war mein Dot!

Was für ein Kontrast bildet die abgelaufene Handelswoche zu ihrer Vorgängerin! Ich habe noch den Nachhall in den Ohren, was die Kommentatoren im Gefolge der US-Notenbanksitzung vom vorvergangenen Mittwoch von sich gaben. Von einem bedeutenden Wendepunkt der Märkte war mancherorts die Rede, weil sich die Zinsprognosen des Offenmarktausschusses (FOMC) nach vorne verschoben hatten.

Nun haben sich glücklicherweise eine Reihe von Mitgliedern dieses Komitees während der vergangenen Tage zu Wort gemeldet, und manch einer von ihnen bekannte sich zu seiner Zinsprognose: „Das war mein Dot-Plot!“, andere wollten sich dazu wiederum nicht äußern. So etwa Eric Rosengren (Chef der Fed von Boston), der „seinen Dot“, seinen Zinsprognosepunkt, nicht nennen wollte, aber dennoch in einem Interview äußerte, es sei möglich, dass die Fed ihre Ziele bis Ende nächsten Jahres erreichen könne. Kurzum: Es ist in der abgelaufenen Handelswoche deutlich ruhiger geworden. Und die meisten Märkte sind in ihren Normal-Modus zurückgefallen.

Back to normal

Dies gilt insbesondere für die US-Staatsanleihen, bei denen die Rendite der zehnjährigen Papiere mit einem Plus von 8 Basispunkten den stärksten Wochenzuwachs seit Mitte März produzierte. Eine ordentliche Erholung, die allerdings nur etwa die Hälfte der fünf Wochenverluste davor wettmacht, so dass der Schlusskurs von rd. 1,524 % fast genau in der Mitte der seit Mai etablierten Handelsbandbreite (1,35 bis 1,70 %) liegt. Angesichts dieser jüngsten Erholung fragten sich einige Akteure, ob die gestiegenen Renditen Spiegel neuer Reflations-Ängste seien, nachdem die überraschend niedrigen Renditen der vorvergangenen Woche mancherorts noch derart interpretiert wurden, dass die Fed im Zweifel die Inflation unter Kontrolle haben werde.

Keine neuen Inflations-Impulse

Nun haben die am Freitag publizierten Preisdaten keine Auskunft darüber gegeben, ob die Inflationsraten der Monate April und Mai nur vorübergehend oder der Beginn eines anhaltenden Trends sein würden. Denn das von der Fed hauptsächlich beachtete Inflationsmaß, der Index der privaten Konsumausgaben (PCE), blieb im Mai in der Kernrate mit einem Plus von 0,5 Prozent gegenüber dem Vormonat leicht hinter der Medianerwartung der Ökonomen (+0,6 Prozent) und dem Vormonatswert (+0,7 Prozent) zurück, aber die Jahresrate von +3,4 Prozent war allenthalben erwartet worden.

Für die Aktienmärkte dies- und jenseits des Atlantiks bedeutete diese Entwicklung grünes Licht für weitere Aufwärtsbewegungen, wobei die US-Indices teilweise mit neuen Allzeithochs glänzten. Nicht zuletzt, weil die globalen Aktienfonds während des letzten wöchentlichen Berichtszeitraum (per 23. Juni) Zuflüsse von weiteren 7 Mrd. USD und damit in diesem Jahr einen Gesamtzufluss von 575 Milliarden USD verbuchen konnten. Dennoch ist der Bull&Bear-Indikator der Bank of America in der vergangenen Woche auf der Zehnerskala von 6,6 auf 6,4 gesunken – lediglich ein Wert oberhalb von 8,0 würde als bullish bzw. als Warnsignal gesehen werden.

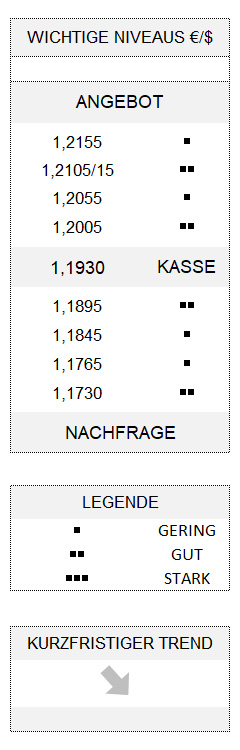

Aber auch die Volatilität des US-Dollar hat sich in der vergangenen Handelswoche nach dem starken Auftrieb der Vorperiode wieder drastisch reduziert. Spiegelbildlich dazu konnte sich der Euro lediglich am vergangenen Montag etwas erholen und dümpelt nun seit vier Handelstagen auf Schlusskursbasis mehr oder weniger vor sich hin. Abgesehen davon, dass aus der Eurozone ohnehin keine Währungsimpulse zu erwarten waren, gilt dies nun auch für den US-Dollar-Bereich, so dass die Gemeinschaftswährung 1,1895 unterlaufen müsste, um den kurzfristigen Abwärtstrend erneut zu beleben. An der Oberseite sollten dagegen Erholungen durch 1,2005 begrenzt sein.

Hinweis

Die genannten Preisniveaus verlieren ab einer bestimmten Durchstoßgröße ihre Gültigkeit. Diese beträgt für EUR/USD 5 Stellen.