Etwas zurückgerudert

Es ist gerade einmal einen guten Monat her, da grübelten die Akteure an den Finanzmärkten noch darüber, ob die US-Notenbank wohl bei ihrer letzten Sitzung des Offenmarktausschusses im Jahr 2020 (15./16. Dezember) beschließen würde, die Fälligkeiten der bereits im Bestand der Notenbank befindlichen Anleihen auf solche mit längerer Laufzeit zu verschieben. Bekannt auch unter dem Begriff „Weighted Average Maturity Extension“, wäre dieser Schritt vielerorts als angemessen betrachtet worden, wenn man seitens der Fed schon nicht mehr das Anleihekaufprogramm hätte erhöhen wollen. Aber dazu ist es vor vier Wochen nicht gekommen. Nun, ein Monat später und angesichts der gestiegenen Renditen der langlaufenden US-Staatsanleihen, rege ich mich immer noch ein bisschen darüber auf, dass zumindest einige Mitglieder des Offenmarktausschusses (FOMC) vor ein paar Tagen eine Tapering-Debatte angestoßen haben.

Tapering-Diskussion wohl doch nicht erwünscht

Wollte man tatsächlich über eine Reduzierung der Anleihekäufe diskutieren, obwohl das Covid-19-Virus in den USA immer noch wütet? Nur weil Inflationsängste seit der Stichwahl zum US-Senat in Georgia und mit der damit einhergehenden hauchdünnen Senatsmehrheit der Demokraten aufgeflammt sind? Indes: In den Reden von vier FOMC-Mitgliedern (Lael Brainard, James Bullard, Eric Rosengren, Richard Clarida) gestern und vorgestern deutete sich bereits an, dass man wohl bemüht ist, die Statements anderer Kollegen, die die Finanzmärkte in Sachen Tapering beschäftigt hatten, zu relativieren. Nein, man möchte, so der Eindruck, angesichts der vorherrschenden massiven negativen Covid-19 Einflüsse zurzeit noch nicht einmal über ein mögliches Tapering diskutieren.

Kurzer Blick nach Italien

Nach einer anfänglichen Kurserholung musste der Euro gestern den am Vortag gewonnenen Boden gegenüber dem Dollar wieder hergeben. Dabei ist unklar, ob dieser Impuls auf einen festeren Greenback oder einen schwächeren Euro zurückgeht. Letzterer hat womöglich auf das Zerbrechen der Regierungskoalition in Italien kurzzeitig reagiert, auch wenn dieses Ereignis nicht unerwartet kam.

Auf der anderen Seite blickten die Akteure auf die gestern anstehende Veröffentlichung des Konsumentenpreisindex in den USA, der im Dezember allerdings in der Kernrate bereits den dritten Monat hintereinander bei einem Jahreswert von 1,6 Prozent verharrte und auch weitgehend dem entsprach, was die Ökonomen im Mittel erwartet hatten. Allerdings sollte man diese Daten in zweierlei Hinsicht nicht überbewerten. Zum einen, weil die Dezember-Daten kaum geeignet sind, einen Hinweis auf eine etwaige künftige Reflationsentwicklung zu geben. Und zum anderen, weil die US-Notenbank immer noch den Index der privaten Konsumausgaben (PCE) als Inflationsmaßstab bevorzugt.

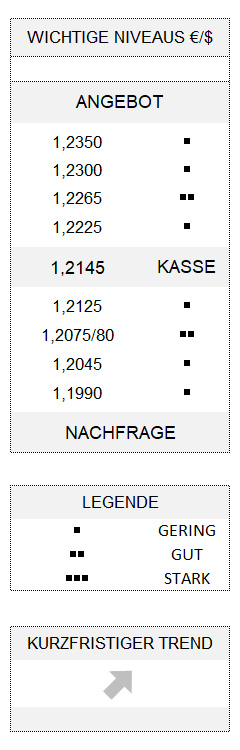

Am Ende bleibt der Euro mit einem kleinen Tagesverlust in der Defensive und im Rahmen seines Aufwärtstrends im Korrekturmodus. Dieser dürfte nach wie vor erst nach Überschreiten von 1,2265 beendet sein.

Hinweis

Die genannten Preisniveaus verlieren ab einer bestimmten Durchstoßgröße ihre Gültigkeit. Diese beträgt für EUR/USD 5 Stellen.