Von Kopf bis Fuß auf Wachstum eingestellt

Gerade rechtzeitig vor der heute zu Ende gehenden Sitzung des Offenmarktausschusses der US-Notenbank (FOMC) wurde gestern die von mir so geschätzte Juni-Umfrage der Bank of America (BofA) unter internationalen Investoren veröffentlicht. Aber auch wenn die Konsumentenpreise im Mai den stärksten Anstieg seit 13 Jahren in den USA verzeichneten, glauben 72 Prozent der befragten Fondsmanager, dass die derzeitige Inflation von vorübergehender Natur sei und stimmen darin mit der US-Notenbank überein. Immerhin glauben 63 Prozent der Befragten, dass die Fed im August oder September erstmals eine geldpolitische Straffung, das sogenannte Tapering, ankündigen werde. Dazu passt auch, dass nur noch netto 64 Prozent der Investoren in den kommenden zwölf Monaten eine höhere Inflation erwarten – das sind immerhin 19 Prozentpunkte weniger als bei der Mai Umfrage. Dennoch gaben netto[1] 69 Prozent der Fondsmanager an, in Anleihen untergewichtet zu sein.

Fast volles Risiko

Und so wundert es auch nicht, dass netto 61 Prozent der Befragten in Aktien global übergewichtet sind. Und das bei einer durchschnittlichen Kassenquote, die gegenüber dem Vormonat von 4,1 auf 3,9 Prozent gefallen ist und sich damit unweit vom Post-Corona-Tief befindet. Besonders deutlich fiel das Votum der von der BofA befragten Vermögensverwalter für Aktien der Eurozone aus: In der Befragung, die vom 4. bis zum 10. Juni stattfand, gaben netto 41 Prozent an, hier übergewichtet zu sein – es handelt sich um den höchsten Stand seit Januar 2018. Fast schon stiefmütterlich werden US-Aktien behandelt, für die nur netto 6 Prozent der Befragten eine Übergewichtung angaben.

Und keine Angst vor großen Rücksetzern

Fragt man indes die Investoren nach ihrer Angst vor einer Korrektur in den US-Aktienmärkten, so hält sich diese in Grenzen. Denn 57 Prozent der Befragten gehen davon aus, dass etwa der S&P 500-Index in den kommenden sechs Monaten – wenn überhaupt – eine Abwärtskorrektur bestenfalls von 10 Prozent über sich ergehen lassen müsse. Kurzum: Die Investoren gehen von anhaltendem Wachstum (68 Prozent der Fondsmanager sehen keine Rezession vor 2024) aus.

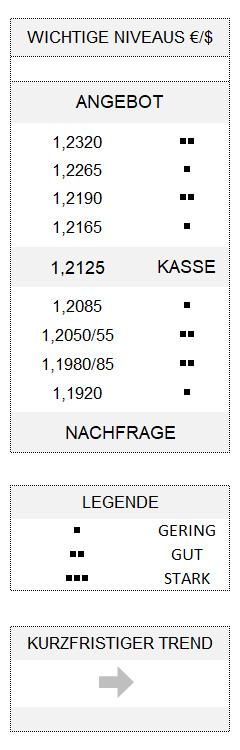

In dieser „wunderbaren Welt“ globalen Wachstums, gepaart mit einer Aussicht auf eine lediglich vorübergehende Inflation, sowohl in den USA aber auch hierzulande, ergeben sich für den Wechselkurs des Euro gegenüber dem US-Dollar derzeit keine richtungsweisenden Impulse, aber leichte Nachteile für den Euro, solange sich dieser unterhalb von 1,2190 bewegt.

Hinweis

Die genannten Preisniveaus verlieren ab einer bestimmten Durchstoßgröße ihre Gültigkeit. Diese beträgt für EUR/USD 5 Stellen.

[1] netto bedeutet die Anzahl derjenigen Fondsmanager, die angaben in Bonds untergewichtet zu sein abzüglich derer die das nicht waren.