Ungebremster Rendite-Trend

Der deutliche Aufwärtstrend sowohl bei den Renditen der US-Staatsanleihen als auch bei den hiesigen Bundesanleihen scheint ungebrochen. Gestern Abend schoss etwa die Rendite zehnjähriger US-Staatsanleihen zeitweise auf mehr als 1,6 Prozent. Treiber war erhöhter Verkaufsdruck am Bondmarkt, verstärkt durch ein ausgesprochen niedriges Interesse der Akteure an einer Versteigerung siebenjähriger US-Staatsanleihen des Schatzamts. Tatsächlich bedeutet diese Entwicklung einen Rendite-Anstieg von 0,6 Prozent innerhalb eines Monats! Eine Geschwindigkeit, die sich auch in deutlichen Kursrückgängen an den US-Aktienmärkten entlud.

Wie aus einem Guss

Allerdings scheint man bei der US-Notenbank diesbezüglich noch keine Probleme zu sehen, wenn man sich etwa die gestrigen Reden der Mitglieder des Offenmarktausschusses (FOMC) James Bullard (Chef der Fed von St. Louis), Raphael Bostic (Atlanta) oder Esther George (Kansas City) – sie fanden allesamt vor besagter Versteigerung statt – vor Augen führt. Sie alle bezeichneten den Anstieg der Bond-Renditen als angemessen in Bezug auf die Wachstumserwartungen. Im Einklang mit den Reden der FOMC-Vertreter vom Vortag, Vizepräsident Richard Clarida und Lael Brainard, wirkt ihr Auftreten (zusammen mit Fed-Chef Jerome Powell) wie aus einem Guss: An irgendwelche Tapering-Fantasien ist derzeit nicht zu denken.

Nur hauchdünne Mehrheit beim Stimulus-Paket

Und so bekommen die Akteure an den Finanzmärkten den Eindruck, dass nur wenig gegen die steigenden Renditen unternommen werden kann. Natürlich hätte die Fed theoretisch die Möglichkeit, die Fälligkeiten ihrer im Bestand befindlichen Anleihen auf solche mit längerer Laufzeit zu verschieben, aber davon spricht (im Gegensatz zu vor etwas mehr als zwei Monaten) zurzeit niemand.

Unterdessen scheint auch ein anderer Aspekt in der Wahrnehmung der Finanzmarktakteure zu wenig Beachtung zu finden. Denn auf der fiskalpolitischen Seite spricht vieles dafür, dass das Stimulus-Paket – eines der Hauptauslöser für die derzeitigen Reflationserwartungen – nicht die angestrebten 1,9 Billionen USD erreichen wird. Nun dürfte das Paket sicherlich das Repräsentantenhaus passieren, aber im US-Senat ist die Mehrheit der Demokraten hauchdünn.

Der Manchin-Faktor

Ich habe in diesem Zusammenhang schon mehrfach auf Joe Manchin (HIER und HIER) hingewiesen, der als konservativstes Mitglied seiner Fraktion im Senat gilt und in der Vergangenheit schon häufiger zusammen mit den Republikanern zugunsten von Donald Trumps Programmen gestimmt hatte. Und weil die Mehrheitsverhältnisse im Senat mit 50 zu 50 Stimmen ausgeglichen und knapper nicht sein können, gibt zwar im Zweifel die Stimme der Vizepräsidentin Kamala Harris den Ausschlag. Aber eben nur, wenn es bei einer Abstimmung 50 zu 50 steht. Fällt jedoch der Demokrat Joe Manchin als Befürworter des Konjunkturpakets aus, müsste seine Stimme durch einen oppositionellen Senator ersetzt werden.

Und tatsächlich hat Manchin, dem die Financial Times gestern einen größeren Beitrag widmete (HIER), immer wieder seine Muskeln spielen und erst kürzlich zum wiederholten Male durchblicken lassen, dass er in Sachen Mindestlohn eine parteiübergreifende Lösung sucht. Während die Demokraten derzeit einen Stundenlohn von 15 USD (in ein paar Jahren) anstreben, liegt etwa das Gebot des gemäßigten Republikaners Mitt Romney zurzeit bei 10 USD. Ob man sich bei 12,50 Dollar trifft? Vielleicht. Vielleicht sind aber noch weitere Kompromisse notwendig, die das Konjunkturpaket und damit die Neuverschuldung, erheblich verringern könnten.

Euro nicht wirklich gefragt

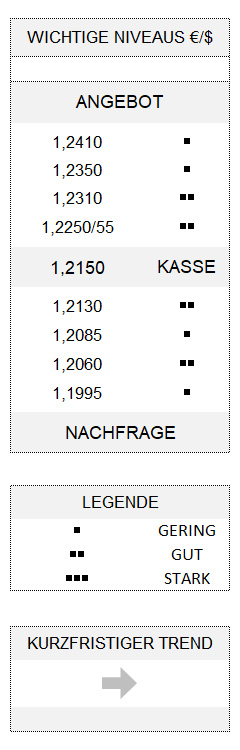

Für die Devisenhändler schienen die US-Renditen allerdings (bei 1,5 Prozent für 10jährige Titel) noch nicht attraktiv genug zu sein. Zumindest gab es gestern wenig sichtbare Dollar-Nachfrage. Im Gegenteil: Der Greenback präsentierte sich den Tag über in schwächlicher Verfassung und konnte sich erst im New Yorker Handel deutlicher erholen. Mit Folgen für den Euro, der am Ende des Tages seinen ganzen Kursgewinn wieder hergeben musste. Dabei hat es zunächst noch so ausgesehen, dass ein bullishes Chartbild der technischen Analysten (eine umgedrehte Schulter-Kopf-Schulter-Formation) wenigstens im zweiten Anlauf hätte komplettiert werden können. Für mich bleibt die Gemeinschaftswährung allerdings immer noch in einer seitwärts gerichteten Orientierung, aber unterhalb von 1,2095 mit einer negativen Bias.

Hinweis

Die genannten Preisniveaus verlieren ab einer bestimmten Durchstoßgröße ihre Gültigkeit. Diese beträgt für EUR/USD 5 Stellen.