Doppelte Angst

Eigentlich haben Zahlen etwas Starres und man bringt sie nicht mit Emotionen in Verbindung. Aber bei der gestrigen Sentiment-Erhebung, die die Börse Frankfurt durchführte und die ich HIER kommentiert habe, entstand dennoch der Eindruck, dass der leicht wiedererstarkte Optimismus der institutionellen Investoren nicht aus Überzeugung heraus geboren war. Sondern eher von dem Gefühl herrührte, womöglich etwas zu verpassen. Und zwar einen erneuten Anstieg des DAX, aber auch der US-Aktienmärkte. Eine Angst, die häufig mit dem Begriff FoMO (Fear of Missing Out) umschrieben wird. Aber mir geht es weniger um diese Angst, obwohl der gestrige Kursanstieg in den USA – teilweise eine imposante Erholung – an eine Mini-Squeeze erinnerte und ihr daher recht zu geben schien.

Nicht nur die Angst etwas zu verpassen

Jenseits davon konnte man aus den Sentiment-Daten der Börse Frankfurt aber auch eine ganz andere Befürchtung geradezu erfühlen. Denn der DAX hatte zwar seit dem vergangenen Mittwoch einen ordentlichen Rücksetzer in einer Größenordnung von 2,5 Prozent in der Spitze produziert, der aus der Erfahrung der vergangenen Monate normalerweise zu Käufen verführt hätte. Tatsächlich haben auch einige Akteure zugegriffen, aber es sind im Vergleich zu anderen Gelegenheiten eigentlich zu Wenige gewesen, die die Chance genutzt haben.

Aber auch Inflationsängste treiben Investoren

So hat es den Anschein, als ob die Akteure angesichts der vor allem seit Anfang des Monats deutlich anziehenden Renditen bei den US-Staatsanleihen in Reaktion auf gestiegene Inflationserwartungen gerne eine höhere Risikoprämie für einen Einstieg in die nächste DAX-Rallye gefordert hätten.

Nun hat auch Fed-Chef Jerome Powell am zweiten Tag seiner Anhörung vor Ausschüssen des Kongresses nicht verhindern können, dass etwa die Rendite der zehnjährigen US-Staatsanleihen jenseits der 1,40 Prozent ein neues Jahreshoch markierte. Obwohl Powell in Sachen Inflation nichts Neues zu vermelden hatte. Stand gestern geht man bei der Fed offensichtlich nicht davon aus, dass sich die zu erwartenden Steigerungen bei den Konsumentenpreisen nachhaltig in den Inflationsraten niederschlagen werden. Indes: Der Markt sieht die Dinge offenbar anders. Und das CME-FedWatch-Tool berechnet übrigens die Wahrscheinlichkeit für eine Zinserhöhung (25 Bp) der US-Notenbank bis zur Jahresmitte mit rund 6 Prozent.

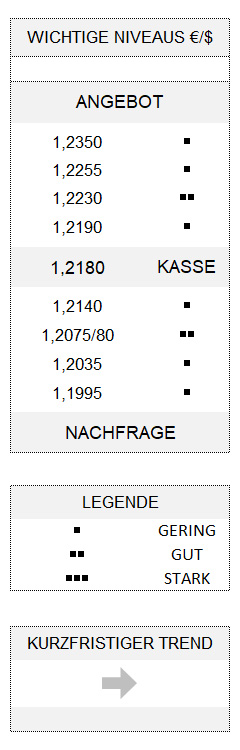

Was den Euro angeht, präsentierte sich dieser gegenüber dem Greenback zeitweise etwas schwächer, zeigt sich allerdings heute früh deutlich erholt. Und somit bleibt die Gemeinschaftswährung in ihrem seitwärts gerichteten Umfeld mit geringfügig größeren Vorteilen gegenüber dem US-Dollar, solange 1,2075/80 nicht unterlaufen wird.

Hinweis

Die genannten Preisniveaus verlieren ab einer bestimmten Durchstoßgröße ihre Gültigkeit. Diese beträgt für EUR/USD 5 Stellen.