Halbzeitbilanz

Nun liegt er also hinter uns, der Halbjahresultimo, an dem die Kommentatoren immer wieder gerne Bilanz ziehen. Zumal die globalen Aktienmärkte nun den fünften Monat hintereinander mit einem – wenn auch teilweise nicht mehr ganz so überzeugenden – Plus beschlossen haben. Blickt man auf das abgelaufene Quartal zurück, kann man den Aktien der Eurozone einen Kurszuwachs von rund 3,7 Prozent bescheinigen, und blickt man gar auf das erste Halbjahr zurück, sprechen wir sogar von mehr als 14 Prozent. In den USA produzierte etwa der breitgestreute S&P 500-Index im vergangenen Quartal immerhin ein Plus von etwas mehr als 8 Prozent. Und wenn man bedenkt, dass die Halbjahresperformance ebenfalls mehr als +14 Prozent beträgt, kann man sagen, dass die US-Aktien gegenüber ihrem europäischen Pendant im vergangenen Quartal aufgeholt haben.

Währung nicht außer Acht lassen

Natürlich sollte man bei solchen Betrachtungen die Entwicklung der Währungen nicht außer Acht lassen, auch wenn der Euro gegenüber dem Ende des Vorquartals im Vergleich zum Dollar nur rd. 1 Prozent an Wert gewonnen hat. Für jemand, der seine ausländischen Aktienengagements kursgesichert hat, spielt dies praktisch keine Rolle. Nicht jedoch für die ungesicherten Engagements. Da besteht vor allen Dingen aus Sicht von US-Investoren, die gemäß der Fondsmanager-Umfragen der Bank of America während der vergangenen drei Monate ihre Übergewichtung in Aktien der Eurozone nach eigenen Angaben noch einmal erhöht haben[1], Anlass zu leichtem Verdruss. Nicht nur wegen der „mageren“ 3,7 Prozent Aktien-Performance im Vergleich zu den 8,1 Prozent, die am Heimatmarkt zu verdienen waren.

Schöne Währungsgewinne wieder hergegeben

Vielmehr wurde die Performance europäischer Aktien für Investoren aus dem Dollarraum zwar zunächst durch einen ordentlichen Kursgewinn des Euro gegenüber dem US-Dollar aufgebessert, der bis Anfang Juni immerhin in der Spitze 4,6 Prozent betrug. Seither ging es mit dem Euro, insbesondere nach der vielerorts als hawkish empfundenen Sitzung des Offenmarktausschusses der US-Notenbank (FOMC), seit Mitte Juni deutlich abwärts, so dass zum Quartalsschluss von dem einst schönen Kursgewinn nur noch rd. 1 Prozent übrig blieb. Kein schöner Gedanke für jemanden, der mental die zwischenzeitlichen Euro-Gewinne bereits fest verbucht hatte und sie während der vergangenen Wochen wieder hergeben musste. Ein Verlust, der nach den Erkenntnissen der Behavioral Finance zwei bis zweieinhalb Mal so stark bewertet wird wie der vorangegangene Kursgewinn. Kurzum: Dieses verbliebene eine Prozent Quartalsgewinn fühlt sich längst als deutlicher Verlust an.

Im Euro-Schlafwagen

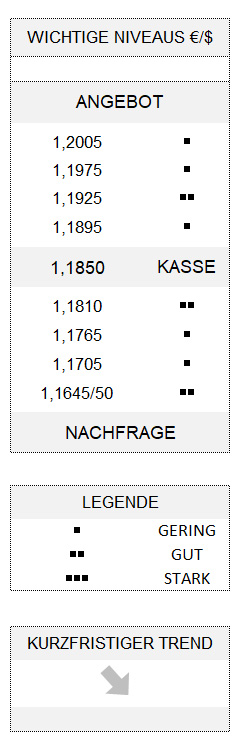

Die Kursentwicklung des Euro während der vergangenen Tage lässt allerdings vermuten, dass die Bereitschaft, diesen relativen Verlust zu realisieren, bei den Akteuren zurzeit noch nicht sonderlich hoch ist. Denn wir konnten während der vergangenen acht Handelstage nur ein vergleichsweise träges Marktgeschehen beobachten. Immerhin markiert der Euro seit vier Handelstagen mit fast schon schöner Regelmäßigkeit tiefere Tagestiefs, jedes etwa durchschnittlich 27 Stellen niedriger als sein Vorgänger.

Solche trägen Märkte haben ein Risiko: Diejenigen, die schief liegen, also die diejenigen Akteure, die während der vergangenen Wochen auf Euro-Long-Positionen sitzen, sehen sich angesichts der fast schon einschläfernden Marktentwicklung oft nicht genötigt, etwaige Buchverluste zu realisieren. Bis zu einem bestimmten Punkt. Und der könnte erreicht sein, wenn der Euro an der Unterseite das für technische Analysten wichtige Niveau von 1,1765 verletzen sollte. Auf jeden Fall bleibt der kurzfristige Abwärtstrend des Euro intakt und das Momentum stetig, solange 1,1925 nicht überwunden wird.

Hinweis

Die genannten Preisniveaus verlieren ab einer bestimmten Durchstoßgröße ihre Gültigkeit. Diese beträgt für EUR/USD 5 Stellen.

[1] Während im März netto 30 Prozent der Fondsmanager angaben, in Aktien der Eurozone übergewichtet zu sein, erhöhte sich diese Übergewichtung bis zum Juni auf netto 41 Prozent.