Zu viel Angst gehabt?

Die vergangene Handelswoche mag sicherlich einige Akteure in einer gewissen Ratlosigkeit zurückgelassen haben. Zumindest dürfte es nicht ganz einfach sein, eine Erklärung dafür zu finden, warum etwa die Renditen der zehnjährigen US-Staatsanleihen mit einem Minus von fast 11 Basispunkten den größten Wochenverlust seit einem Jahr zeitigten. Und das, obwohl die Konsumentenpreisinflation im Mai weiter angezogen hat und in der Kernrate mit einem Plus von 3,8 Prozent im Jahresvergleich den Konsens der Ökonomen um rund 0,4 Prozents übertraf.

Natürlich könnte ich jetzt ketzerisch sagen, dass die Medianschätzung als Referenzpunkt womöglich für manchen Akteur nicht deutlich genug überschritten worden ist. Aber in einer Zeit, in der es erforderlich ist, in der Inflationsrate im Jahresvergleich einen Basiseffekt zu berücksichtigen und auch der Effekt von unterbrochenen Lieferketten nicht genau berechnet werden kann, spielen doch Referenzpunkte – auch wenn es nur Schätzungen sind – als Anker eine wesentliche Rolle.

Hat die Fed doch recht?

Jetzt, da die Rendite der zehnjährigen US-Staatsanleihen etwas mehr als 30 Basispunkte (inflationsbereinigt -22 Bp.) von ihrem von Ende März resultierenden Jahreshoch gefallen sind, könnte man natürlich in der Nachbetrachtung behaupten, dass die Inflationserwartungen bzw. die Angst vor einem Tapering der US-Notenbank, die noch Ende des ersten Quartals zu spüren waren, womöglich übertrieben gewesen sein könnten. Ich kann mich noch an Kommentatoren im März erinnern, die seinerzeit die US-Notenbank von den Märkten geradezu in die Enge getrieben gesehen hatten. Als ob die Anleihehändler den Notenbankern diktieren wollten, dass eine etwaige spätere Inflation nicht vorübergehender („transitory“) Natur sein würde.

Heute, rund drei Monate später, scheint sich zumindest ein Teil der Akteure an den Finanzmärkten nicht mehr ganz sicher zu sein, ob die Fed nicht doch noch recht bekommt. Zumindest zeigt die vergangene Woche, dass Händler, die zuletzt immer noch im großen Stil auf fallende Anleihekurse gesetzt hatten, offenbar doch nicht bis zum Herbst abwarten wollten, ob nun die hohe US-Inflation tatsächlich nur vorübergehend oder nachhaltiger Natur sein wird. Denn solange wird man warten müssen, bis man einen ersten greifbaren Anhaltspunkt zur Beantwortung dieser Frage erhalten wird. Und erst dann wird sich frühestens erweisen, ob die Fed (und auch andere Notenbanken) mit ihrer Ansicht recht gehabt haben wird. Kurzum: Es wurden wohl während der vergangenen Woche Short-Positionen im größerem Stile via Stop-Loss eingedeckt.

Gedämpfte Inflationserwartung

So gesehen hat es auch gepasst, dass die Inflationserwartung auf Basis vorläufiger Zahlen zum am Freitag publizierten Verbrauchervertrauen der Uni Michigan gegenüber dem Vormonat deutlich gesunken ist. Während die US-Verbraucher im Mai noch von einer Inflation von 4,6 Prozent auf Sicht von einem Jahr ausgingen, hatte der Juni-Wert von 4,0 Prozent etwas Relativierendes. Wobei letzterer Wert immer noch hoch ist. Indes: Der Gesamtindex der Uni Michigan lag für Juni mit 86,4 oberhalb des Marktkonsenses.

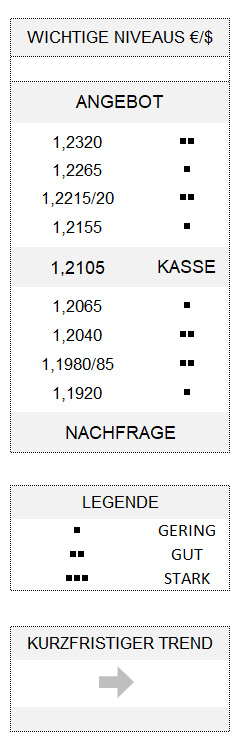

Der letzte Handelstag der vergangenen Woche zeigte einen Euro, der doch noch recht stark unter Druck geriet. Zumindest war der Dollar so gut nachgefragt, dass fast schon der Eindruck entstehen musste, dass es demnächst keine US-Staatsanleihen mehr zu einem vernünftigen Preis geben würde. Am Ende des Tages bleibt die Gemeinschaftswährung in angeschlagener Position, die sich erst oberhalb von 1,2215/20 wieder verbessern kann. Im gleichen Zuge ist der kurzfristige Aufwärtstrend in eine Seitwärtsbewegung umgeschwenkt.

Hinweis

Die genannten Preisniveaus verlieren ab einer bestimmten Durchstoßgröße ihre Gültigkeit. Diese beträgt für EUR/USD 5 Stellen.