Sind nun alle Bären verschwunden?

Diesen Eindruck könnte man bekommen, will man der gestern veröffentlichten Fondsmanagerumfrage der Bank of America (BofA) Glauben schenken. Inhaltlich und zeitlich passt die Umfrage, die vom 5. bis zum 11. Februar durchgeführt wurde, sehr gut zu dem Rekordzufluss, den globale Aktienfonds in der vergangenen Woche (vgl. HIER) registrieren konnten. Und angesichts neuer Superlative – netto 91 Prozent der Befragten erwarten in diesem Jahr eine stärkere Weltwirtschaft – ist es verständlich, dass der BofA-Chefstratege für Investments, Michael Hartnett, keinen Grund findet, um [für Aktien] bearish zu sein.

Tatsächlich haben die Investoren noch einmal draufgelegt, wo doch die Kassenquote erneut zurückgegangen ist und mit 3,8 Prozent das niedrigste Niveau seit März 2013 erreichte. Das war seinerzeit immerhin kurz bevor die US-Notenbank die Absicht signalisierte, dass sie ihr Anleihekaufprogramm, das sie infolge der Finanzkrise im Jahr 2008 aufgelegt hatte, verlangsamen werde (Tapering). Ein Signal, auf das die Aktienmärkte damals ziemlich heftig reagierten und das als „Taper Tantrum“ in die Finanzmarktgeschichte einging.

Nur eine zufällige Parallele?

Obgleich die US-Notenbank erst kürzlich wieder bekräftigte, dass sie nicht die Absicht hege, etwas an ihren quantitativen Lockerungsmaßnahmen zu verändern, scheinen die Ereignisse von 2013 auch angesichts der gestern abermals deutlich angezogenen Renditen der US-Staatsanleihen präsent zu sein. Zumindest rangiert die Möglichkeit eines erneuten „Taper Tantrum“ von allen in der BofA-Umfrage genannten Extremrisiken direkt hinter einer von den Investoren immer noch als größte Bedrohung eingestuften etwaigen Verzögerung bei der Beschaffung von Impfstoff zur Bekämpfung der Covid-19-Pandemie. Auf Rang drei der größten Risiken liegt übrigens dasjenige einer überraschend hohe Inflation.

Kaum Angst vor Aktienblase

Aber es geht noch weiter: Der Anteil derjenigen Investoren, die angaben, mehr Risiken als normal einzugehen, ist im Februar nach dem Januar-Rekord noch einmal marginal angestiegen. Dabei geht mehr als die Hälfte der Fondsmanager davon aus, dass sich die US-Aktienmärkte im späten Stadium eines Bullenmarktes befinden. Auch gaben netto 61 Prozent der Fondsmanager an (zweithöchster Wert seit dem Rekord vom Februar 2011), in Aktien global übergewichtet zu sein.

Allein: An eine Blase – im Januar galt eine solche noch als drittgrößtes Extremrisiko! – glauben mittlerweile gerade einmal 13 Prozent der Befragten. Und das, obwohl die US-Aktienindices seither neue Allzeithochs markiert hatten. Aber diese (vorgebliche) Sorglosigkeit ist natürlich verständlich, wenn die Investoren womöglich erst vor kurzem noch einmal ihre Engagements erhöht haben und die Aktienkurse noch mehr ausreizen wollen.

Bemerkenswert übrigens: Bereits bei der Januar-Befragung bekamen wir Extremwerte in Sachen Optimismus zu sehen, die ein sogenanntes Contrarian-Signal, einen Verkauf gegen den Aufwärtstrend in den Aktienmärkten, gerechtfertigt hätten. Verkäufe, die im Nachhinein betrachtet jedoch zu früh gekommen wären. So gesehen ist der anhaltende Optimismus der Investoren keine gute Hilfe fürs richtige Timing, um rechtzeitig den Ausstieg zu finden.

Investoren offenbar weiterhin Dollar short

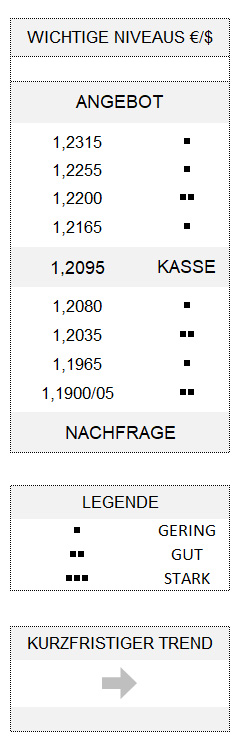

Aber auch Dollar-Shortpositionen spielen in der jüngsten BofA-Umfrage wieder insofern eine Rolle, als sie nach „long Tech“ und „long Bitcoin“ als drittgrößtes Investment der Investoren angesehen werden. Allerdings bestehen diese Dollar-Positionen wahrscheinlich schon recht lange und notieren bei vielen Investoren nicht unbedingt im positiven Performance-Bereich. Andererseits ist der Greenback in den vergangenen Wochen auch noch nicht so stark gestiegen, als dass er Glattstellungen dieser Engagements in großem Stil erzwungen hätte. Daran hat auch der gestrige Handelstag nichts geändert, obgleich er vergleichsweise volatil ausfiel und möglicherweise aufgrund der gestiegenen Renditen von Staatsanleihen in den USA zu Dollarzuflüssen geführt haben könnte. Am Ende war der Tagesgewinn gegenüber dem Euro dann doch überschaubar. Dieser bewegt sich in einem seitwärts gerichteten Umfeld und bleibt darin stabil, solange an der Unterseite 1,2035 nicht verletzt wird.

Hinweise

Die genannten Preisniveaus verlieren ab einer bestimmten Durchstoßgröße ihre Gültigkeit. Diese beträgt für EUR/USD 5 Stellen.