Der Tag danach

Es gibt nicht wenige Kommentatoren, die Fed-Chef Jerome Powell immer wieder nachsagen, er sei kein guter Kommunikator. Er habe außerdem kein Gefühl für Märkte, bemängeln andere. Nimmt man indes die am Mittwoch beendete Notenbanksitzung als Maßstab, kann man durchaus behaupten, dass sich Powell gut geschlagen hat. Zumindest auf den ersten Blick. Denn der Fed-Chef machte deutlich, dass es keine geldpolitische Straffung geben werde, bevor nicht die Ziele hinsichtlich Beschäftigung und Inflation erreicht seien. Dafür genügten nicht Prognosen, sondern es bedürfe harter Fakten, sprich Daten.

Überschießen der Inflation erwünscht

Aber es wurde auch deutlich, dass es der Fed nicht genügt, das Inflationsziel (Kerninflation von 2 Prozent) zu erreichen. Vielmehr wird ein Überschießen der Inflation nicht nur in Kauf genommen, sondern ist sogar gewünscht. Das ist nichts Neues, auch wenn Kommentatoren gestern mancherorts einen anderen Eindruck erweckt haben. Denn man muss nur einige Monate zurückgehen, als die US-Notenbank in einem Statement (vgl. meinen Kommentar aus dem August 2020 HIER) deutlich machte, dass die Einschätzung der langfristigen Inflationserwartungen nicht mehr an einem einzelnen Wert festgemacht werde, sondern sich an einem Durchschnittswert von 2 Prozent bemisst. Ein Wert, dessen Berechnung in irgendeiner Weise auf Inflationsraten der Vergangenheit beruht[1]. Die Berechnung des Durchschnittswerts bleibt unscharf, weil das FOMC bislang nicht publiziert hat, wie dieser genau ermittelt wird.

Prognosen ohne Wert

Aber es geht noch einen Schritt weiter, denn ohne einen für die Fed zufriedenstellenden Arbeitsmarkt („maximum employment“) soll es genauso wenig eine geldpolitische Straffung geben. Wobei auch dieses Ziel in vorgenanntem Statement vage umrissen ist und auch nicht von einer bestimmten Arbeitslosenquote abhängt. So gesehen spielen die vorgestern formulierten Vorhersagen zu Wachstum und Inflation, aber auch die Zinsprognosen, die sogenannten Dot-Plots der FOMC-Mitglieder, tatsächlich keine Rolle.

Freifahrtschein für Bond-Händler

Tatsächlich war mit der Fed-Sitzung einmal mehr klar geworden, dass die Notenbank an ihrer taubenhaften Haltung festhalten wird. Kein Wunder, dass die Aktienmärkte auch hierzulande applaudierten. Und da Jerome Powell auch hinsichtlich der Entwicklung der US-Anleiherenditen derzeit kein Problem zu haben scheint, war dies für die Bond-Händler geradezu eine Einladung, auf eine noch steilere Renditekurve zu setzen. Die Rendite der zehnjährigen US-Staatsanleihen markierte gestern mit 1,754 Prozent ein neues Jahreshoch. Tatsächlich hat es den Anschein, als ob die Akteure immer stärker auf die 2-Prozent-Marke schielten, die nach Analysen einiger Investmentbanken doch erst am Jahresende erreicht werden soll. Nun scheint es aber nur noch eine Frage von Wochen zu sein, bis diese Erwartung eingetreten ist.

Wann wird es für die Aktienmärkte zu viel?

Und wir erinnern uns: 43 Prozent der internationalen Fondsmanager, die von der Bank of America unlängst befragt wurden, gehen für den Fall eines Überschreitens dieses Niveaus von einer 10-prozentigen Korrektur am US-Aktienmarkt aus. Ob die Börsianer so lange warten wollen, um sich gegen dieses Ungemach abzusichern? Vermutlich wird man mancherorts der Masse der Investoren zuvorkommen wollen.

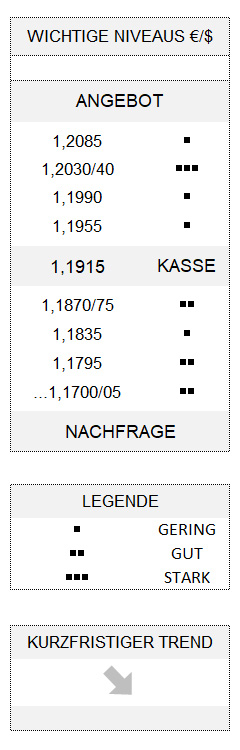

Dass der Dollar gestern in einer ersten Reaktion auf die Fed-Sitzung doch deutlich unter Druck geriet, verdankt sich wahrscheinlich der Befürchtung vieler Akteure, dass die Fed die Inflation laufen lassen wird. Im Laufe des Tages wurde jedoch deutlich, dass steigende US-Anleiherenditen zeitweise wieder zu Dollar-Nachfrage geführt haben dürften. Der Euro hat diese Entwicklung spiegelbildlich mitgemacht und blieb interessanterweise nun schon zum vierten Mal erneut an seinem Zwei-Wochen-Hoch von 1,1990 hängen. Per Saldo verharrt die Gemeinschaftswährung in ihrem kurzfristigen Abwärtstrend, der sich im Korrekturmodus befindet, solange nunmehr 1,1870/75 nicht unterlaufen wird.

Hinweis

Die genannten Preisniveaus verlieren ab einer bestimmten Durchstoßgröße ihre Gültigkeit. Diese beträgt für EUR/USD 5 Stellen.

[1] https://www.federalreserve.gov/newsevents/pressreleases/monetary20200827a.htm