Verflogene Inflationserwartungen?

Es ist nicht so, dass der EUR/USD-Handel gestern keine interessanten Bewegungen geboten hätte. Insbesondere, wenn man bedenkt, dass der Handel gleich zu Beginn gestern früh in Fernost auf dem falschen Fuß erwischt wurde. Aber statt anfänglicher Risikofreude zeichnete sich mehr und mehr ab, dass die Risikoaversion – sofern man den Wechselkurs des Euro gegen den Dollar als Maßstab dafür überhaupt nehmen möchte – vor allen Dingen an den Aktienmärkten mit einem Mal überhandnahm. Am Ende des Tages sah es aber dann doch nicht so schlimm für die Gemeinschaftswährung aus, die einmal mehr nur einen Windhauch im Wasserglas produzierte.

Blasengeschichten zuhauf

Dass man zu Wochenanfang in der Frühphase noch an wieder aufkeimende Risikofreude dachte, mag an den vielen Artikeln gelegen haben, die derzeit zum Thema Blasenbildung an den Aktienmärkten (und natürlich bei den Bitcoins) kursieren. Auf der Suche nach einer griffigen Definition für eine Blase hat sich gestern vor allem der von mir so geschätzte John Authers (Bloomberg) verdient gemacht (vgl. HIER). Aber bei all den seitenlangen Belegen für das Vorliegen einer Blase an den Aktienmärkten hat sich für mich wieder einmal mehr bestätigt, dass es ausgesprochen schwierig ist, objektive Tatbestände für das Vorliegen einer Blase aufzulisten. Es mag sich dabei vielmehr um einzelne Indizien oder gar subjektive Eindrücke handeln.

Ein altes Rezept

Am ehesten konnte ich mich noch mit der (ebenfalls unscharfen) Definition einer Blase im Sinne des Ökonomen Charles Kindleberger aus dessen Buch Manias, Panics, and Crashes (1978) anfreunden. Dabei nennt Kindleberger zwei notwendige Voraussetzungen für das Vorhandensein einer Blase: billiges Geld und eine Story, die Menschen zum Investieren verleitet. Daraus wird eine Blase, wenn die [Aktien]-Bewertungen exzessiv werden und das Verhalten der Investoren lediglich dadurch geleitet wird, [Aktien] jemand anderem zu einem höheren Preis, als man diese selbst erworben hat, ohne weiteres Nachdenken weiterzuverkaufen. Nun ja: Billiges Geld ist tatsächlich vorhanden, und man kann sich vorstellen, dass beim ersten Versuch der Notenbanken, insbesondere der Fed, den Geldhahn nur ein bisschen zuzudrehen, die Aktienmärkte entsprechend reagieren werden.

Verzögerungen drohen

Nun sind am gestrigen Handelstag zwei wichtige Ereignisse zusammengekommen, die zu einem (temporären) Rücksetzer an den Aktienmärkten dies- und jenseits des Atlantiks geführt haben. Nichts Dramatisches, aber dennoch bemerkenswert. Denn zum einen ist die Befürchtung, dass die jüngsten Covid-19-Mutanten womöglich gegen die derzeitigen Impfstoffe Resistenzen entwickeln könnten, bei den Akteuren deutlich gestiegen. Auch der entmutigende Hinweis, dass eine Modifikation der bestehenden Impfstoffe Monate benötigen könnte, um ihre Zulassungsreife erlangen, machte die Runde. Gepaart mit der Ankündigung des Mehrheitsführer der Demokraten im US-Senat, Chuck Schumer, das neue Covid-19-Rettungspaket könne nicht vor Mitte März in Kraft treten.

Mit der Folge, dass der Fantasie vieler Strategen, es könne sich im Laufe dieses Jahres eine global ansteigende Inflation entwickeln, ein erheblicher Dämpfer versetzt werden könnte. Auch scheinen sich meine Befürchtungen zu bestätigen, dass das Konjunkturpaket von US-Präsident Joe Biden viel länger als gedacht benötigt, um von allen Instanzen des US-Kongresses abgesegnet zu werden. Ganz zu schweigen davon, dass am Ende nur ein Bruchteil des angekündigten 1,9 Billionen USD schweren Pakets umgesetzt werden kann.

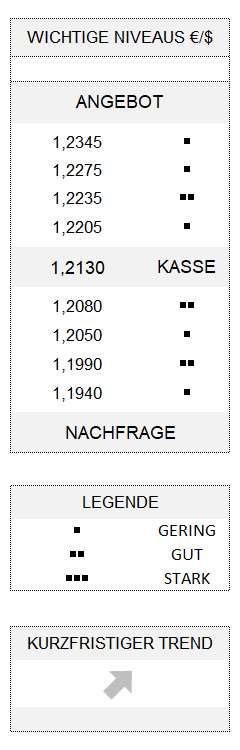

Die Rendite der zehnjährigen US-Staatsanleihen hat jedenfalls reagiert und ist auf den niedrigsten Stand seit dem 7. Januar, dem Tag nach der Stichwahl in Georgia, gefallen. Der Euro setzt im gleichen Zuge die Korrekturentwicklung im Rahmen seines mittlerweile kaum mehr spürbaren Aufwärtstrends fort. Eine Entwicklung, die frühstens mit Überschreiten von 1,2235 beendet werden kann.

Hinweis

Die genannten Preisniveaus verlieren ab einer bestimmten Durchstoßgröße ihre Gültigkeit. Diese beträgt für EUR/USD 5 Stellen.