Kurzer Blick in Pandoras Büchse

EUR USD (1,0940) Gerade einmal ein Minus von 0,8 Prozent. Das ist das, was der breitgestreute S&P 500-Index am vergangenen Freitag erstaunlicherweise gerade mal an Wert verloren hat. Denn die dafür verantwortliche Meldung hatte es in sich. So erwägt die Trump-Administration Medienberichten zufolge offenbar die Begrenzung US-amerikanischer Kapitalströme in Richtung China. Und nach Angaben von Beteiligten, die mit der Angelegenheit betraut sind, wird anscheinend derzeit eine Möglichkeit durchgespielt, Aktien chinesischer Unternehmen nicht mehr an den US-Börsen handeln zu lassen. Oder aber auch die Engagements amerikanischer Pensionskassen in China zu begrenzen.

Eine neue Eskalationsstufe

Egal nun, ob derartige Schritte berechtigt sind oder nicht und ob sie überhaupt jemals in die Realität umgesetzt werden: Die Teilnehmer an den Finanzmärkten durften einen kurzen Blick in Pandoras Büchse werfen. Diese Büchse, in der alle Ingredienzen enthalten sind, die die Eskalation des US-chinesischen Handelskrieges auf ein neues Niveau hieven könnten, wird von nun an nicht mehr zu verschließen sein. Auch wenn die Sprecherin des US-Finanzministeriums Monica Crowley in der Nacht zum Sonntag (MESZ) beteuerte, dass die Administration derzeit nicht in Betracht ziehe, chinesische Aktiengesellschaften von den US Aktienmärkten auszuschließen.

Aber es scheint so, als ob die Börsianer den vollen Umfang dieser Maßnahmen noch nicht so richtig wahrgenommen oder verarbeitet haben. Oder haben sie einfach nur „rational“ Ruhe bewahrt? Natürlich: Die Aktienkurse chinesischer, in den USA gelisteter Unternehmen mussten noch am Freitag teils heftige Verluste hinnehmen. Aber der Rest?

Natürlich könnte man jetzt die Angelegenheit herunterspielen, als ob nur einige Falken in der Trump-Administration laut gedacht hätten, um den USA bei den für Oktober geplanten Verhandlungen mit China eine bessere Verhandlungsposition zu verschaffen. Aber China, das gerade erst als Zeichen des guten Willens US-Agrarprodukte wie Sojabohnen und Schweinefleisch in größerem Umfang gekauft haben soll, dürfte sich einmal mehr betrogen und zugleich auch bedroht fühlen.

Neue Anker

Aber selbst, wenn all diese Pläne der US-Regierung nicht in die Tat umgesetzt würden, setzen sie dennoch einen neuen psychologischen Anker. Wobei derartige Anker im Handelsstreit mittlerweile eines gemeinsam haben. Denn gerade was die Ankündigungen von US-Strafzöllen auf China-Importe betrifft, wurden fast alle Drohungen früher oder später in die Praxis umgesetzt. Tatsächlich haben die USA bislang (Goldman Sachs zufolge) keinen der ursprünglich vorgeschlagenen wichtigen Importzölle jemals gesenkt, sondern bestenfalls verschoben.

Auch wenn das Weiße Haus – dem Vernehmen nach – etwaige Maßnahmen zur Begrenzung der Kapitalströme in Richtung China von den Handels-Verhandlungen isoliert betrachtet und mit der chinesischen Regierung darüber überhaupt noch nicht gesprochen haben mag, lässt sich das eine nicht vom anderen trennen. Und China wird zweifellos reagieren. Zwei der möglichen Optionen habe ich im Mai schon einmal HIER diskutiert.

Vergeltung ist nicht weit

So geht immer wieder das Gerücht um, China würde möglicherweise seine massiven Bestände in US-Staatsanleihen als Druckmittel ins Spiel bringen. Obwohl eine solche Maßnahme nicht unumstritten ist. Zwar würde eine Reduzierung der Anleihebestände oder auch nur die ausbleibende Nachfrage nach US-Staatsanleihen in größerem Umfang den USA gerade zum jetzigen Zeitpunkt, wo die Fed über eine Ausweitung der Bilanzsumme nachdenken muss, nicht gerade gelegen kommen. Aber andererseits könnten die Anleihekurse durch etwaige Bondverkäufe Chinas zumindest vorübergehend sinken, mit ihnen zusammen aber auch der Wert des restlichen chinesischen Portfolios bei Anleiheverkäufen in größerem Stil. Ohne diesen Gedanken allzu weit zu spinnen, sind das keine guten Auspizien für den US-Dollar.

Ob sich China angesichts einer drohenden Eskalation im Handelskrieg wie bisher (soweit bekannt) mit Umschichtungen heraus aus dem Dollarraum zurückhalten wird? Ganz zu schweigen von der Signalwirkung für andere Nationen. Was machen denn Anleger und internationale Investoren, wenn sie befürchten müssen, dass ihre Dollar-Guthaben im Extremfall eingefroren werden? Eine Angst, die partiell schon einmal umging. Im Jahr 2002, als der frühere US Präsident George W. Bush in seiner berühmten Rede vom 29. Februar den Begriff der „Achse des Bösen“ prägte, in dessen Folge der Dollar zum Euro massiv abwertete.

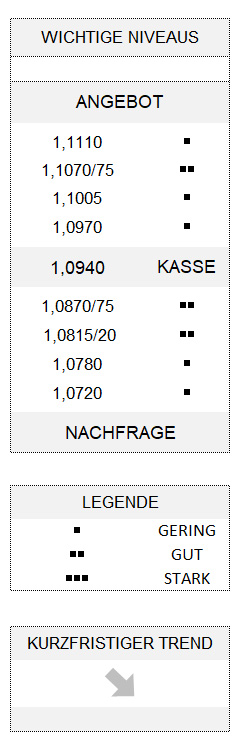

Aber zurück zur Gegenwart. Hier hat der Dollar zum Euro trotz überwiegend ermutigender ökonomischer Daten an Boden verloren. Einmal mehr hat sich auch gezeigt, dass die Gemeinschaftswährung trotz des kurzfristigen Abwärtstrends (1,1070/5 bis 1,0815/20) an der Unterseite nicht richtig vorankommt. Im Gegenteil: Im Zweifel ist die Oberseite wie bereits am Freitag leichter durchzuhandeln.

Hinweis

Alle genannten Preisniveaus verlieren ab einer bestimmten Durchstoßgröße ihre Gültigkeit. Diese beträgt für EUR/USD 10 Stellen.