Im Krisenmodus

EUR USD (1,1045) Wie sinnlos derzeit die Prognosen ökonomischer Daten sind, zeigte sich, als in der Nacht zum Samstag die offiziellen Einkaufsmanagerindices für China publiziert wurden. Dass diese schrecklich ausfallen würden, war ohnehin klar. Und es mag bestenfalls einer Erwähnung wert sein, dass der Index mit einem Wert von 35,7 für Februar genauso massiv unter der Median-Prognose der Ökonomen lag wie derjenige für die Dienstleister mit 29,6. Zahlen, so schlimm wie noch nie. Zahlen, die aber auch etwas verraten, was wir schon längst gewusst haben: In China geht so gut wie gar nichts mehr.

Fed unter Zugzwang

Und so ist es auch kein Wunder, dass man sich andernorts bereits Gedanken macht, wie man dem zu erwartenden globalen Konjunktureinbruch entgegenwirken könnte. Immerhin meldete sich in den USA Fed-Präsident Jerome Powell mit einem außerplanmäßigen Statement zu Wort, um zu betonen, dass die Notenbank die Corona-Situation genauestens beobachte. Tatsächlich machten auch Gerüchte die Runde, der Offenmarktausschuss der US-Notenbank (FOMC) könnte womöglich in einer außerordentlichen Sitzung am Wochenende eine Leitzinssenkung beschließen.

Nun dürfte grundsätzlich Einigkeit darüber herrschen, dass Zinssenkungen gegen Coronavirus-Infektionen nichts ausrichten können. Aber vielleicht helfen sie, deren spätere negative ökonomische Folgen zu lindern. Trotzdem gehe ich wie viele andere Marktbeobachter davon aus, dass selbst eine außerplanmäßige Zinssenkung von 50 Basispunkten bestenfalls für einen kurzzeitigen Sprung an den Aktienmärkten sorgen, alsbald aber in ihrer Wirkung wieder verpuffen würde. Ganz abgesehen von der wahrscheinlich negativen Signalfunktion („die Fed panikt“) einer solchen Maßnahme für die Finanzmärkte.

… und in der Psychofalle

Indes: Man beachte die psychischen Folgen für die Finanzmärkte, wenn die Notenbank selbst bei ihrer kommenden Sitzung – bis dahin sind es gefühlt noch ewig lange zweieinhalb Wochen – am 17./18. März nichts tun würde. Denn die Futures-Märkte haben bereits für besagte Sitzung zuletzt eine Zinssenkung von 50 Basispunkten mit einer impliziten Wahrscheinlichkeit von 100 Prozent (vgl. CME FedWatch Tool) eingepreist. Und die Wahrscheinlichkeit für eine weitere Zinssenkung bis zur Jahresmitte in der Größenordnung von 25 Basispunkten ist nicht viel niedriger. Mit anderen Worten: Der Referenzpunkt für Überraschungen ist hoch gesteckt bzw. das Enttäuschungspotenzial nicht von der Hand zu weisen.

„Patriotic Buying“ als Sofortmaßnahme?

Da mutete es fast schon anachronistisch an, wenn Bundesbankpräsident Jens Weidmann erklärt, er sehe keinen unmittelbaren geldpolitischen Handlungsbedarf infolge der Corona-Krise. Der als Zinsfalke bekannte Weidmann mag sogar Recht haben, schnelle geldpolitische Reaktionen vorerst kategorisch auszuschließen. Zumal die EZB für derartige Maßnahmen nicht mehr viel trockenes Pulver zu haben scheint. Daher ist es auch verständlich, wenn der Bundesbankpräsident stattdessen den Staat stärker in die Pflicht nehmen möchte.

Derartiges mag sogar US-Präsident Donald Trump mittlerweile zu erkennen. So erwägt die Trump-Administration Medienberichten zufolge, geplante Steuersenkungen vorzuziehen, um die Stimmung und letztlich die Aktienkurse zu unterstützen. Dass es dem ökonomischen Chefberater Trumps, Larry Kudlow, vor allem um die Stabilität der Aktienkurse geht, machte er am Freitag deutlich, als er den Börsianern Dip-Käufe empfahl. Da fehlt nicht mehr allzu viel bis dahin, dass die Trump-Administration wie der einstige US Präsident George W. Bush nach den Terror-Anschlägen des 11. September 2001 zu patriotischen Aktienkäufen („Patriotic Buying“) aufruft. Eine Maßnahme, die seinerzeit immerhin zu einer drei Monate währenden Beruhigung der Aktienmärkte sorgte, bevor es dann abermals richtig nach unten ging.

Daten ohne Bedeutung

Was die Wirtschaftsdaten vom Freitag aus den USA betrifft, wäre normalerweise der für die US-Notenbank so wichtige Index der Privaten Konsumausgaben (PCE) zu nennen, der im Januar in der Kernrate (+1,6 % ggü. Vorjahr) leicht hinter der Medianerwartung der Ökonomen zurückblieb. Aber derartige ökonomische Daten interessieren derzeit die Akteure genauso wenig wie Zahlen zum Verbrauchervertrauen oder andere Stimmungs-Indices der vergangenen Wochen. Weil diese schon längst Makulatur sein dürften.

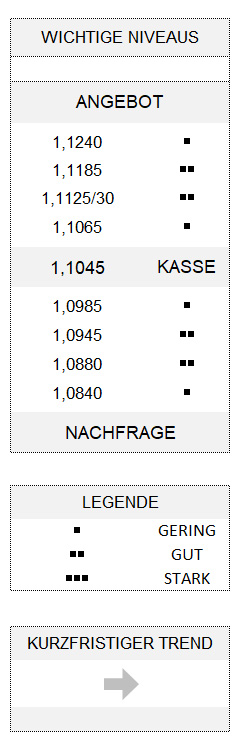

Das Handelsgeschehen beim Euro gestaltete sich am Freitag indes ungewohnt volatil, aber nach einem deutlichen Rücksetzer (1,0950) gelang es der Gemeinschaftswährung, den sechsten Handelstag hintereinander ohne Verlust zu beenden und damit den größten Teil der Kursverluste der davorliegenden drei Wochen wieder wettzumachen. Damit bleibt der Euro oberhalb von 1,0880 in stabiler Position, zumal das Gros der Akteure darauf setzt, dass die US-Notenbank schneller und deutlicher als die EZB auf die Corona-Krise mit geldpolitischen Maßnahmen reagieren wird.

Hinweis

Alle genannten Preisniveaus verlieren ab einer bestimmten Durchstoßgröße ihre Gültigkeit. Diese beträgt für EUR/USD 5 Stellen.