Der Falke, der zur Taube wurde

EUR USD (1,1160) Sicherlich stellte die Sitzung des Offenmarktausschusses der US-Notenbank (FOMC) das Hauptereignis des gestrigen Handelstages dar. Aber zuvor gab es noch ein paar Fundamentaldaten für die Finanzmarktakteure zu verdauen. Dabei fiel die deutsche Inflationsrate in der vorläufigen Fassung etwas höher als von den Ökonomen erwartet aus, aber immer noch sehr weit von dem entfernt, was man als bedenklich einschätzen könnte.

Leicht überraschende US-Wachstumszahlen

Positiv überraschte hingegen in der Schnellschätzung das US-Bruttoinlandsprodukt für das dritte Quartal. Denn das Wachstum von 1,9 Prozent (annualisiert) lag zwar exakt auf der Schätzung des Prognosemodells der Fed von New York, aber doch ziemlich deutlich über dem der Fed von Atlanta, GDPNow (1,7 Prozent). Die mittlere Schätzung der Ökonomen war zuvor mit einem Plus von 1,6 Prozent sogar noch etwas pessimistischer ausgefallen.

Tatsächlich kann man die zuletzt hawkishen Mitglieder des FOMC verstehen, die angesichts dieser Datenlage bei der gestern endenden Sitzung nicht noch eine dritte Leitzinssenkung in diesem Jahr vornehmen wollten. Zumal sich im US-chinesischen Handelsstreit hinsichtlich der „phase one“ eines Teilabkommens zuletzt immer mehr Optimismus breitmachte. Daran hat auch die Stornierung des für November geplanten APEC-Gipfels in Chile nichts geändert. Denn China lud Medienberichten zufolge US-Präsident Donald Trump umgehend nach Macau ein, um dort den ersten Teil des Abkommens zu unterschreiben.

Kein „weiter so“

Nun hat die US-Notenbank mit ihrer Senkung der Zielzone für Fed Funds um 25 Basispunkte auf 1,5 bis 1,75 Prozent den Erwartungen der Marktteilnehmer entsprochen. Im Gegensatz zur Sitzung im September gab es allerdings nur noch zwei Abweichler vom gestrigen Entscheid: Esther George (Kansas City Fed) und Eric Rosengren (Boston) votierten beide dafür, den Leitzins unverändert zu belassen. James Bullard (St. Louis) sprach sich im Gegensatz zu seiner Haltung bei der vergangenen FOMC-Sitzung dieses Mal nicht für eine stärkere Zinssenkung aus.

Dazu passt auch das gegenüber der Verlautbarung im September geringfügig veränderte Statement, aus dem man tendenziell einen leicht falkenhaften Unterton herauslesen könnte, dass es mit den drei Zinssenkungen in diesem Jahr getan sei. Zunächst natürlich. Und in Abhängigkeit von der ökonomischen Datenlage. Aber offenbar nicht mehr präventiv, um das Wachstum weiterhin zu gewährleisten.

Fed: Kurzfristig falken-, langfristig taubenhaft

Ähnlich äußerte sich auch Fed-Chef Jerome Powell in der Pressekonferenz. So erklärte er, dass er den gegenwärtigen Zustand der Geldpolitik für angemessen halte. Mit einer Reaktion der Notenbank sei indes zu rechnen, falls sich der ökonomische Ausblick wesentlich verändern sollte.

Allerdings betonte Powell auf der anderen Seite in seiner Antwort auf eine entsprechende Frage, es bedürfe schon eines signifikanten Anstiegs der Inflation, bevor die Zinsen wieder steigen würden. Und weil diese Bemerkung etwaige falkenhafte Interpretationen der Händler mit einem Schlag zunichtemachte, geriet der anfänglich feste US-Dollar zum Ende der Pressekonferenz deutlich unter Druck. Bildlich ausgedrückt: Der wie ein Zinsfalke aussehende Vogel ist am Ende des Tages doch wieder zu einer Zinstaube mutiert. Kurzum: Sollte sich die ökonomische Situation in den USA deutlich verschlechtern, gibt es eine weitere Zinssenkung, aber bei guten Nachrichten wird es lange dauern, bis diese sich in einer Zinserhöhung niederschlagen.

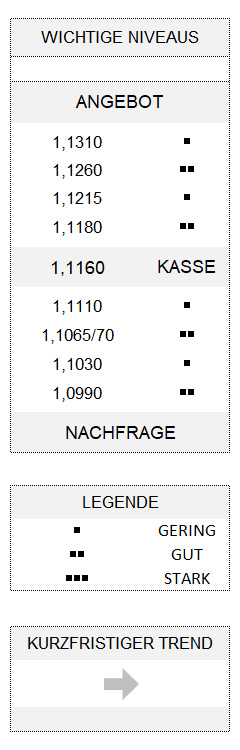

Gleichzeitig konnte sich der Euro im Rahmen der derzeitigen neutralen Zone zwischen 1,1065/70 und 1,1180 (modifiziert) erholen. Oberhalb dieses Feldes würden sich übrigens die Chancen auf einen kurzfristigen Aufwärtstrend (jenseits von 1,1215) für den Euro deutlich erhöhen.

Hinweis

Alle genannten Preisniveaus verlieren ab einer bestimmten Durchstoßgröße ihre Gültigkeit. Diese beträgt für EUR/USD 10 Stellen.