Pessimismus hält (noch) an

EUR USD (1,0940) Es versteht sich fast von selbst, dass ich gestern mit Spannung die Ergebnisse der Umfrage erwartet habe, die die Bank of America unter globalen Fondsmanagern durchgeführt hatte. Natürlich muss man berücksichtigen, dass die Erhebung bereits zwischen dem 7. und 14. Mai stattfand und somit der jüngsten positiven Marktentwicklung etwas hinterherhinkt. Dennoch bietet sie wie immer einen eindrucksvollen Einblick und die eine oder andere Begründung, warum sich entgegen der Erwartung vieler Akteure zuletzt die Aktienmärkte erholt haben.

Auf Null geblieben

So hat sich am Pessimismus der Fondsmanager so gut wie nichts verändert. Der BofA Bull&Bear-Indikator befand sich zum Zeitpunkt der Umfrage mit 0,0 (auf einer Skala zwischen null und 100) auf dem niedrigsten Niveau das möglich ist. Und auch die Kassehaltung der Vermögensverwalter hat sich nur minimal verringert – von 5,9 auf 5,7 Prozent. Wie hoch dieser Wert immer noch ist, zeigt sich im Vergleich zum Zehnjahresdurchschnitt der Kasse-Quote bei 4,7 Prozent – ein Wert, der also genauso wie vorgenannter Indikator nach wie vor als antizyklisches Kaufsignal (sog. „contrarian buy signal“) interpretiert werden kann.

Immerhin gaben nur noch netto 16 Prozent der Fondsmanager an, in Aktien untergewichtet zu sein, nachdem noch im April 26 Prozent der Fondsmanager dies über ihr Engagement ausgesagt hatten.

Schnelle Erholung sehr unwahrscheinlich

Was den ökonomischen Ausblick angeht, gingen in der jüngsten BofA-Umfrage nur noch 10 Prozent der Teilnehmer davon aus, dass es tatsächlich zu einer V-förmigen[1] Erholung der Weltwirtschaft kommt – 52 Prozent gehen von einer U-förmigen Entwicklung aus. Und so wundert es auch nicht, dass mehr als zwei Drittel der Befragten die Erholung der Aktienkurse während der vergangenen Wochen immer noch nur als Rallye im Bärenmarkt einstufen. Lediglich 25 Prozent gehen hingegen davon aus, dass sich die Aktienmärkte in einem neuen Bullenmarkt befinden.

Handelskonflikt nicht im Visier

Auch die Einschätzung der Extremrisiken überrascht nicht wirklich. So gaben 52 Prozent der Fondsmanager an, das größte Marktrisiko bestünde für sie in einer zweiten COVID-19-Welle. Gefolgt von dem Risiko einer permanent hohen Arbeitslosigkeit (15 Prozent) und an dritter Stelle einem Auseinanderbrechen der EU (11 Prozent). Interessanterweise wird die Gefahr einer Ausweitung des US-chinesischen Handelsstreits nicht unter den ersten drei Positionen genannt, obwohl zum Zeitpunkt der Befragung bereits eine drohende Eskalation erkennbar war.

Kurzum: Die Akteure äußerten sich immer noch extrem pessimistisch, aber dennoch nicht mehr ganz so negativ wie im April. Und es ist durchaus vorstellbar – wir haben dies bereits am Montag erlebt –, dass Erfolgsmeldungen hinsichtlich der Bekämpfung des Corona-Virus im Vergleich zu negativen Entwicklungen zu deutlicheren Kursausschlägen an den Aktienmärkten führen könnten. Zumal sich die Fondsmanager, weil sie dafür enorm sensibilisiert sind, gegen ein derartiges Risiko weitgehend abgesichert haben dürften.

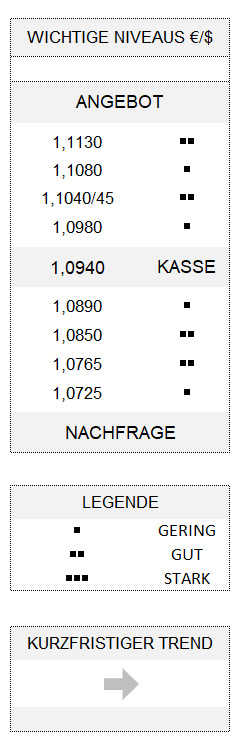

Der Euro hat sich gestern vorübergehend noch einmal befestigt (1,0975), musste aber einen großen Teil dieser Kursgewinne wieder abgeben. Vermutlich, weil vielen Akteuren klar geworden sein dürfte, dass sich die Umsetzung des vorgestern angekündigten Hilfsprogramms für die EU-Wirtschaft in Höhe von 500 Mrd. Euro auf jeden Fall noch hinziehen dürfte. Der Euro bleibt daher in seinem trendlosen Zustand stabil, solange nun 1,0850 nicht mehr unterlaufen wird.

Hinweise

Alle genannten Preisniveaus verlieren ab einer bestimmten Durchstoßgröße ihre Gültigkeit. Diese beträgt für EUR/USD 5 Stellen.

Wegen des Himmelfahrtswochenendes erscheint der nächste Marktkommentar erst am kommenden Sonntag/Montag.

[1] V-förmig, weil die grafische Darstellung der Wachstumsentwicklung einem V ähneln würde. Analog dazu die U-förmige Wachstumsentwicklung, wo nach die Erholung nach einer Rezession erst mit erheblicher Verzögerung eintreten würde.