Fed fängt fallende Engel auf

EUR USD (1,0940) Die zurückliegende vorösterliche Karwoche bedeutete vor allem für die Börsianer jenseits des Atlantiks eine Woche der Superlative. So produzierte etwa der breitgestreute US-Aktienindex S&P 500 den stärksten Kursanstieg innerhalb einer Woche seit Ende des Zweiten Weltkriegs. Und selbst für die globalen Aktienmärkte insgesamt war diese Woche die beste seit 2008. Ja, es hatte schon etwas Verführerisches, mitzuerleben, wie die wichtigen US-Aktienindices vor Ostern mehr als die Hälfte der nach den Allzeithochs vom 19. Februar in Folge von Corona erlittenen Kursverluste wieder wettmachen konnten. Sollte dies tatsächlich, wie es ein bekannter Kommentator kürzlich ausdrückte, der „kürzeste Börsencrash aller Zeiten“ sein?

Börsencrash schon vorbei?

Darüber dürften die Analysten geteilter Meinung sein, und es gibt nicht wenige, die von einem abermaligen Kurssturz der Aktienmärkte ausgehen. Dieser ist vor allen Dingen deswegen ausgeblieben, weil sich zum einen die Nachrichtenlage zur Corona-Pandemie besser als zunächst angenommen entwickelt hat. Zu dieser relativ positiven Sichtweise hat sicherlich auch ein gewisser Gewöhnungseffekt beigetragen, der dazu führt, dass neue Informationen mit weniger Aufmerksamkeit und Erregung aufgenommen werden. Auf der anderen Seite hängen viele ökonomische Prognosen von eben diesem weiteren Verlauf der Pandemie ab, auch wenn dieser in der Projektion auf die Zukunft mit hoher Unsicherheit behaftet ist. Hinzu kommt, dass die Einschätzung der Gesamtsituation maßgeblich dadurch beeinflusst wird, wie nahe das Virus einem selbst gekommen ist, ob man selbst unter Quarantäne steht, ob Freunde und Verwandte erkrankt sind oder die eigene Heimatregion besonders stark betroffen scheint (Verfügbarkeitrsirrtum).

Alles außer Aktien

Ein viel wichtiger Treiber für die Aktienkurse scheinen mir allerdings die vor der Osterpause noch von der US-Notenbank verkündeten aufsehenerregenden Maßnahmen zu sein. Zusätzlich zu den quantitativen Lockerungsmaßnahmen, erweiterten Swap-Linien für ausländische Zentralbanken, dem Ankauf von Commercial Papers und Unternehmensanleihen als Reaktion auf die Corona-Krise verkündete die Fed am Gründonnerstag ein noch nie dagewesenes Anleihekaufprogramm in einem Volumen von weiteren 2,3 Billionen USD. Diese Maßnahme ist deswegen so spektakulär, weil die Fed von nun an unter anderem auch hochverzinsliche US-Anleihen – sprich: Junkbonds – ankaufen wird. Die Folge: Junk Bonds verzeichneten am Donnerstag einen rekordhohen Tagesgewinn. Allerdings wird vielerorts übersehen, dass die Fed nur Anleihen von sogenannten „fallen angels“ ankaufen wird, die vor dem 22. März noch sehr gute bzw. gute Bonität aufwiesen. Mit anderen Worten: Es geht „nur“ um Unternehmen, deren Anleihe-Bonität sich infolge der Corona-Krise verschlechtert hat.

Auf dem Weg zur Inflation?

Diese Junk Bonds, die auch als Schrottanleihen bezeichnet werden, weil ihre Schuldner von zweifelhafter Bonität sind, rentieren naturgemäß deutlich höher, oft sogar um ein Vielfaches, als etwa Staatsanleihen. Ein Kommentator sprach bereits (HIER) von einem Paradigmenwechsel bei der US-Notenbank, handelt es sich doch beim Ankauf dieser Papiere um Anleihen mit einer hohen Ausfallwahrscheinlichkeit.

Während eine Anleihe von guter Bonität mit hoher Wahrscheinlichkeit bei Fälligkeit zurückgezahlt wird und so gleichzeitig theoretisch dem Geldkreislauf einst zugeführte Liquidität wieder entzogen wird[1], steht es beim Ausfall eines Schuldners anders: Das Geld bleibt im Kreislauf und wirkt tendenziell inflationär. Wie das sogenannte Helikoptergeld.

Dabei müssen nicht einmal die Verbraucherpreise zwingend steigen, zumal niemand weiß, wie sich das Konsumverhalten nach der Corona-Krise tatsächlich verändern wird. Aber es kann durchaus zu einer erhöhten Inflation bei den Vermögenspreisen kommen. Mit anderen Worten: Langfristig betrachtet sind steigende Aktienkurse nicht nur Ausdruck einer Hoffnung auf eine gute Konjunktur und hohe Unternehmensgewinne. Vielmehr reflektiert ihr Anstieg auch eine mögliche Geldentwertung. Fehlt eigentlich nur noch, dass die Notenbanken Aktien kaufen.

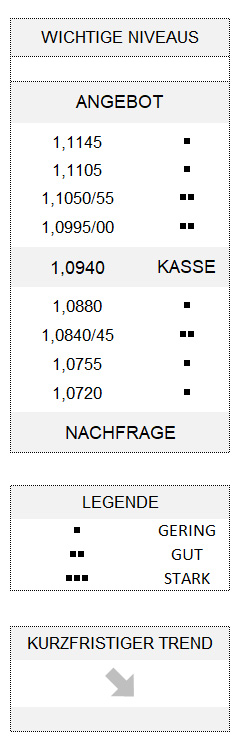

Interessanterweise geriet der US-Dollar infolge der jüngsten Ankündigung der Fed über die Feiertage nicht massiv unter Druck. Und so konnte der Euro im Gegenzug zwar auch nicht gerade großartig zulegen, verlor aber im kurzfristigen Abwärtstrend einen guten Teil seines Momentums. Dieser ist nach wie vor erst nach Überschreiten von 1,0995/00 beendet, während das ursprüngliche Momentum (mit Risiko bis 1,0500) unterhalb von 1,0840/45 wieder aufleben würde.

Hinweis

Alle genannten Preisniveaus verlieren ab einer bestimmten Durchstoßgröße ihre Gültigkeit. Diese beträgt für EUR/USD 5 Stellen.

[1] Tatsächlich wurden getilgte Anleihen von den Zentralbanken in den vergangenen Jahren reinvestiert, um so die Geldmenge nicht zu verknappen

Makler Winni

Ich danke Ihnen für die Zusammenstellung all dieser Informationen. Dies sind sehr nützliche Informationen. Es ist schwer vorherzusagen, wie die Weltwirtschaft von der gegenwärtigen Krise betroffen sein wird. Ich freue mich auf Ihre zukünftigen Updates.