Börsen, bevölkert von zu vielen Bären

EUR USD (1,0870) Auch in der abgelaufenen Handelswoche spielte die Hauptmusik in der Finanzwelt an den Aktienmärkten. Für die einen klang diese Musik schrill und dissonant, weil die V-förmige Erholung, die die Aktienmärkte dies- und jenseits des Atlantiks momentan hinlegen, nicht zu dem passt, was die ökonomische Datenlage derzeit vermittelt. Eine Divergenz, die eben Dissonanz auslöst.

Dissonanz und Unsicherheit

Aber zu dieser Dissonanz kommt auch noch eine Unsicherheit, die sich aus der kaum abschätzbaren Entwicklung der Corona-Pandemie ergibt. Eine Unsicherheit, die sich doch in Kursabschlägen niederschlagen muss, so zumindest die Logik der Pessimisten. Wo doch sowieso niemand auf Anhieb Vorhersagen treffen kann, wie die künftigen Gewinne der Aktiengesellschaften ausfallen werden. Und besagt nicht ein Ölpreis von weniger als 20 $ pro Barrel, dass die Konsumenten und Investoren nach einem Ende des Shutdown nicht mehr in voller Stärke zurückkommen werden? Stattdessen gibt es eine weithin ungeliebte Erholung der Aktienmärkte, die im breit gestreuten S&P 500-Index, gemessen am Crashtief von vor vier Wochen, per Freitag über 30 Prozent ausgemacht hat.

Verhasste Rallye

Tatsächlich sind es die Aktienbären, die sich naturgemäß nicht über steigende Börsenkurse freuen können. Und von denen gibt es, sofern man etwa der jüngsten Umfrage der Börse Frankfurt (vgl. mein Kommentar HIER) Glauben schenken mag, derzeit rekordverdächtig viele. Und deren Logik ist vereinfacht wie folgt: Es gab einen Börsencrash, und dann gibt es, wie nach jedem Crash in der Vergangenheit, eine Erholung, die jedoch normalerweise kurzlebig sein und denjenigen, die die erste Phase der Börsenpanik überstanden haben, eine zweite Chance geben soll, von der nächsten Verkaufswelle nicht erwischt zu werden. Denn die trägt womöglich noch viel tiefer, als wir es bislang erlebt haben mögen. Eine verrückte Logik, die auf dem aufbaut, was der Natur des Menschen völlig widerspricht: Zu schrumpfen, statt zu wachsen; Wetten auf den Untergang.

Krise kennt nicht nur Verlierer

Nun haben die Regierungen und Notenbanken, allen voran in den USA, bislang sehr viel dafür getan, damit sich die Befürchtungen der Schwarzseher nicht erfüllen. Und hier kommen diejenigen ins Spiel, die an den Erfolg der Zentralbanken glauben, dass diese die Weltwirtschaft wieder in ihren ursprünglichen Zustand zurückversetzen werden. Das sind die derzeitigen Börsenbullen, von denen es wahrscheinlich gar nicht so viele gibt. Optimisten, die auch von großen Kapitalströmen profitieren, die sich ursprünglich aus Portfolioumschichtungen zulasten von Anleihen und zugunsten von Aktien aufgrund der Kursentwicklungen seit dem Allzeithoch vom 19. Februar ergeben haben dürften.

Wenn die Erholung der Aktienkurse seit dem 23. März eines gezeigt hat, dann, dass es nicht nur Verlierer in der Corona-Krise gibt, sondern auch Gewinner. Man muss nur einmal auf die Entwicklung der Technologiebörse Nasdaq blicken, wo der Schlusskurs vom vergangenen Freitag nicht einmal mehr 10 Prozent von seinem Allzeithoch entfernt liegt.

Helikoptergeld, das seinen Wert verliert

Aber auch etwas anderes vermitteln die derzeitigen Stände an den Aktienmärkten, wo eine noch größere Katastrophe bislang durch die Stimulus-Programme der Staaten und die Notfallmaßnahmen der Notenbanken vermieden werden konnte. Notfallmaßnahmen mit Schwerpunkt auf noch einer noch nie dagewesenen Liquiditätsversorgung und niedrigen Kreditkosten. Ja, es wurde Geld mit dem Helikopter abgeworfen. Geld, das – so wird es seit kurzem vor allen Dingen in Deutschland versprochen – so schnell wie möglich wieder eingesammelt werden soll, sobald die Corona-Krise einigermaßen überstanden ist. Geld, das von denjenigen wahrscheinlich in Form von Steuern abgesaugt werden soll, die durch die Krise nicht unter die Räder gekommen sind.

Es ist genau diese versteckte Drohung, die auch dafür sorgt, dass die privaten Haushalte nicht konsumieren, sondern vornehmlich sparen werden. Selbst wenn man ihnen Geld in die Hand drücken würde. Eine Drohung, von der ich nicht glaube, dass sie ohne großen Schaden umsetzbar ist. Kurzum: Das Geld bleibt im System. Steigende Aktienkurse spiegeln also nicht zwangsläufig eine Hoffnung auf eine bessere globale Ökonomie wider, sondern die Papiere werden von Geld gekauft, von dem man befürchtet, dass es aufgrund seiner großen Menge eines Tages nur noch viel weniger als heute wert sein wird.

Dollar trotzt Risikofreude

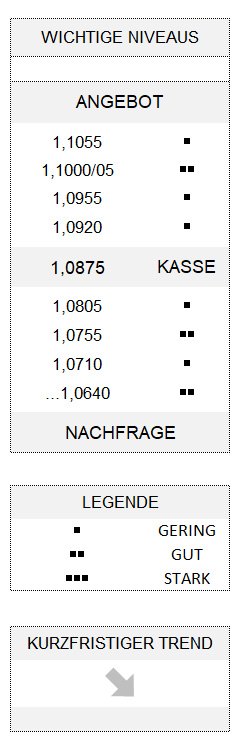

Und der Dollar? Der hat sich am Freitag trotz der weithin erkennbar zurückgekehrten Risikofreude zunächst sogar weiter befestigt und schloss nur mit einem kleinen Tagesverlust ab. Analoges gilt für den Euro, der am Freitag im Tagesverlauf sogar noch ein neues Wochentief in der Nähe unseres ersten Nachfrageniveaus markierte, bevor er sich erholen und mit einem minimalen Tagesgewinn abschließen konnte. Er bleibt im kurzfristigen Abwärtstrend, dessen Risiko bis 1,0675 reicht. Nach wie vor bleibt der Trend intakt, solange 1,1000/05 nicht mehr überwunden wird.

Hinweis

Alle genannten Preisniveaus verlieren ab einer bestimmten Durchstoßgröße ihre Gültigkeit. Diese beträgt für EUR/USD 5 Stellen.