Angst vor Kontrollverlust

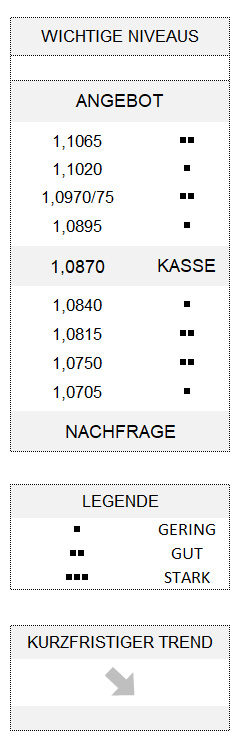

EUR USD (1,0870) Es fällt schwer, den gestrigen Handelstag einzuordnen. Zumindest auf der Währungsseite. Denn der Euro produzierte gestern gegenüber einem Korb verschiedener Valuten einen Handelstag mit leicht negativem Vorzeichen. Aber dem Dollar ging es eben – gemessen am Dollar-Index – noch etwas deutlicher an den Kragen, so dass die Gemeinschaftswährung den dritten Tag hintereinander gegenüber dem Greenback ein kleines Plus verbuchen konnte.

Unterdrückte Schweizer-Franken-Nachfrage

Besonders erstaunlich: Trotz aller Risikoaversion hat sich der Schweizer Franken als sogenannte Fluchtwährung gegenüber dem Euro nicht weiter befestigen können, während etwa der Yen, der einen ähnlichen Ruf genießt, gestern immerhin ein deutlicheres Plus produzierte. Trotz aller Wachstums-Hiobsbotschaften, die sich vor gut einer Woche in Japan ergeben hatten. Ob die Schweizerische Nationalbank gegen eine Franken-Aufwertung hält? Die Kursmuster gegenüber dem Euro vermitteln zumindest keine großangelegte Fluchtbewegung, die angesichts der starken Verunsicherung wegen des Corona-Virus durchaus viel deutlicher hätte ausfallen können/müssen. Stattdessen sieht es nach einem sehr kontrollierten Rückzug des Euro aus.

Medikament mit Nebenwirkungen

An den Aktienmärkten der USA und Europas gab es auch gestern wieder massive Kursabschläge. Zum einen aus Angst vor einem Kontrollverlust, weil die Lage in Europa angesichts steigender Ansteckungsfälle durch das Corona-Virus auf den ersten Blick außer Kontrolle zu geraten scheint. Und das Medikament der Wahl scheint innerhalb Europas darin zu bestehen, das Virus durch „rote Zonen“ und eingeschränkte Bewegungsspielräume der Menschen in Zaum zu halten. Natürlich, um eine weitere Verbreitung des Virus zu verhindern. Es handelt sich allerdings auch um ein Medikament mit psychischen, aber auch mit ökonomischen Nebenwirkungen. Und deren Ausmaß scheint für die Teilnehmer an den Finanzmärkten derzeit mit einem Male nur noch schwer abschätzbar zu sein. Zumindest legt die Kursentwicklung der Aktien- und Anleihemärkte diese Schlussfolgerung nahe.

Plötzliches Erwachen aus der Sorglosigkeit

Bei den Aktienmärkten kommt noch hinzu, dass bis zum 20. Februar durch die geographisch noch als recht weit entfernt wahrgenommene Corona-Epidemie sogar das Gefühl vorgeherrscht haben muss, dass etwaige Kurseinbrüche schon bald wieder aufgefangen würden. Eine (gelernte) Sorglosigkeit, die nun mit einem Male in Angst umgeschlagen ist. Angst davor, dass es möglicherweise doch schlimmer kommen könnte. Vor allem, wenn die Virusgefahr präsent bleibt. Und deswegen sind bislang auch die Dip-Käufer ausgeblieben. Das Resultat an den Aktienmärkten möchte ich an dieser Stelle gar nicht näher kommentieren oder die Kursverluste prozentual nachrechnen. Geschweige denn, die Ausprägung der Kursverluste mit den Einbrüchen an Wall Street während des US-chinesischen Handelskonflikts zu vergleichen. Weil es sich um sinnlose Referenzgrößen handelt.

Kompass US-Anleihemärkte

Tatsächlich zeigen die US-Anleihemärkte am ehesten und eigentlich bereits seit Anfang Februar, wie es derzeit tatsächlich um die (globalen) Wachstumsaussichten bestellt ist. Und diese betreffen längst nicht mehr die USA allein. So ist etwa die Rendite der zehnjährigen US-Treasuries gestern vorübergehend auf ein Rekordtief (1,307 %) gefallen. Und der als Rezessionsvorbote – nicht nur in den USA – viel beachtete negative Renditeabstand zwischen US-Staatsanleihen mit eben dieser Laufzeit und dreimonatigen T-Bills betrug nun -18 Basispunkte zum gestrigen Handelsschluss. Auch der ähnlich prominente Renditevorsprung zehnjähriger Staatsanleihen gegenüber denjenigen mit zweijähriger Laufzeit ist seit Jahresanfang von rund 35 auf gerade einmal 13 Basispunkte zusammengeschnurrt.

Im gleichen Zuge hat sich die implizite Wahrscheinlichkeit laut CME FedWatch-Tool für mindestens eine Zinssenkung bis zur Jahresmitte binnen Wochenfrist von rund 48 auf 77 Prozent erhöht. Ähnlich hoch ist auch die Wahrscheinlichkeit für mindestens zwei Zinserhöhung bis zum Jahresende. So gesehen kann man in begrenztem Maße nachvollziehen, weswegen der Dollar zuletzt leicht unter Druck geraten ist. Davon hat auch der Euro profitiert, der allerdings im Rahmen seines kurzfristigen Abwärtstrends immer noch nicht seinen ersten Stabilisierungspunkt bei 1,0895 überwunden hat.

Hinweis

Alle genannten Preisniveaus verlieren ab einer bestimmten Durchstoßgröße ihre Gültigkeit. Diese beträgt für EUR/USD 5 Stellen.