Von Börsen, Beulenpest und Blumenzwiebeln

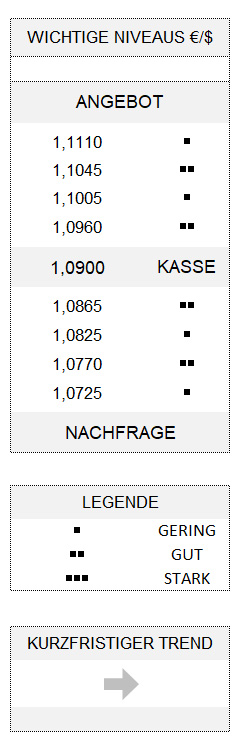

EUR USD (1,0900) Eigentlich sollte ich an dieser Stelle in erster Linie über den Dollar und den Euro schreiben. Aber was dieses Währungspaar angeht, liegt abermals eine vergleichsweise unspannende Woche hinter uns. Um es kurz zu machen: Dem Euro gelang es zwar kurz, über die „big figure“ von 1,10 zu lugen, aber am Ende blieb, möglicherweise auch wegen des bevorstehenden langen Feiertagswochenendes in den USA, zum Handelsschluss am Freitag gerade mal die Hälfte vom zeitweise erreichten Wochengewinn übrig.

Spekulation aus Langeweile

Um wie vieles interessanter waren dagegen wieder einmal die Aktienmärkte dies- und jenseits des Atlantiks. Nicht nur, weil sich immer mehr Menschen die Frage stellen, ob sich die auch in der vergangenen Woche wieder gestiegenen Aktienkurse vollends von der ökonomischen Realität abgekoppelt haben. Vor allem ein Beitrag der Nachrichtenagentur Bloomberg vom vergangenen Freitag ließ mich aufmerken. Sinngemäß hieß es darin, dass die wegen der Corona-Krise zu Hause eingesperrten Privatanleger sich zu Tode langweilten und daher Aktien(optionen) für sich entdeckt hätten und von diesem neuen Spielzeug geradezu besessen seien[1]. Und diese Privatinvestoren bildeten eine starke Triebfeder hinter der jüngsten deutlichen Erholung an den Aktienmärkten. In Einzelwerten, ETFs, Optionen – you name it. Und das mit steigender Tendenz.

Zurück ins 17. Jahrhundert

Die aktuelle Corona-Pandemie mag wohl mit der Pest in früheren Jahrhunderten vergleichbar sein. Und das wiederum bringt mich zur berühmten Tulpeneuphorie, die sich in der ersten Hälfte des 17. Jahrhunderts in den Niederlanden ereignete. So verweist etwa der US-Wirtschaftshistoriker Peter M. Garber in seinem Buch „Famous First Bubbles“ auf die erhöhte Risikobereitschaft der Menschen während Pestzeiten hin. Tatsächlich wütete in den Niederlanden ausgerechnet zwischen 1635 und 1637, also zu Zeiten besagter Tulpenzwiebel-Spekulation[2], die Beulenpest, und bekanntlich nahm diese Geschichte kein gutes Ende, weder was die Gesundheit noch die Spekulation betraf. So raffte die Epidemie seinerzeit allein in Amsterdam ein Siebtel der Bevölkerung dahin.

Sinnlose Vergleiche

Nun stellen sich auch heute die Kommentatoren vielerorts die Frage, ob es sich bei der derzeitigen Entwicklung an den Aktienmärkten ebenfalls um den Beginn einer Spekulationsblase oder eine irrationale Übertreibung handelt. Dabei bin ich immer wieder erstaunt, wie schnell selbst namhafte Ökonomen mit historischen Vergleichen zur Hand sind, um die derzeitige Rallye einzuordnen. Eine Tendenz, die ich bereits zu Beginn der Corona-Pandemie feststellen konnte und die vermutlich einem zutiefst menschlichen Kontrollbedürfnis geschuldet ist: Man betrachtet die historische Entwicklung der Aktienmärkte und sucht sich hervorstechende Ereignisse heraus.

So etwa den Crash von 1929, das Platzen der Dotcom-Blase kurz nach der Jahrtausendwende, die Finanzkrise im Jahr 2008: Nach einem starken Einbruch der Kurse gab es im Bärenmarkt jeweils eine deutliche Rallye. Und dann bräuchte man, so las ich, eigentlich nur noch die durchschnittliche Größenordnung dieser Erholungsbewegungen festzustellen und hochzurechnen, wie stark die derzeitige Rallye im Aktienmarkt ausfallen darf, um noch als „normal“ zu gelten.

Abgesehen davon, dass all diese Ereignisse nicht miteinander vergleichbar sind, sorgt der Verfügbarkeitsirrtum dafür, dass sich der Blick des Analysten automatisch nur auf diese hervorstechenden Kurseinbrüche konzentriert. Dabei gab es natürlich noch viele andere, nicht so bekannte Einbrüche an den Aktienmärkten mit signifikanten Erholungen.

Rationalität muss bezahlbar bleiben

Aber ist es nun rational, derzeit an den Aktienmärkten „short“ oder nach unten abgesichert zu sein? Es mag gute rationale Gründe geben, an eine zweite Verkaufswelle zu glauben. Etwa weil die Entwicklung in den US-chinesischen Beziehungen innerhalb von Tagen so schlecht wie noch nie während der Amtszeit von US-Donald Trump geworden sind. Ein mögliches Extrem-Risiko, das zumindest in der jüngsten Umfrage der Bank of America unter globalen Fondsmanagern (8. bis 14. Mai) noch keine Rolle gespielt hatte. Aber deswegen ist es nicht zwangsläufig irrational, Aktien long zu sein. Zumal, wenn man mit seiner Positionierung auf Seiten einer Notenbank steht, die ohne weiteres dazu imstande ist, fast unbegrenzt Geld zu drucken und damit für eine Inflationierung der Vermögens- und möglicherweise auch der Konsumentenpreise zu sorgen. Nicht umsonst hat John Maynard Keynes einmal im übertragenen Sinne geäußert, dass man sich letztlich Rationalität nur leisten kann, wenn man diese Haltung auch [bei widrigen Marktumständen] bezahlen kann.

Vergleichsweise einfach gestaltet sich dagegen derzeit die Beurteilung des Euro, vielleicht auch deswegen, weil dort kein Trend erkennbar ist. Damit bleibt die Gemeinschaftswährung zwar stabil, aber solange 1,0865 gehalten werden kann.

Hinweise

Alle genannten Preisniveaus verlieren ab einer bestimmten Durchstoßgröße ihre Gültigkeit. Diese beträgt für EUR/USD 5 Stellen.

Wegen der Feiertage in den USA und Großbritannien am Montag werde ich den nächsten Kommentar erst Mittwochfrüh zur Verfügung stellen.

Fußnoten

[1] https://www.bloomberg.com/news/articles/2020-05-22/options-are-now-all-the-rage-for-bored-day-traders-locked-inside

[2] Peter M. Garber: Famous First Bubbles: The Fundaments of Early Manias. MIT Press, Cambridge, Mass. 2000, S. 37–38.